1、期货操盘手需要怎样的能力

2、对2002年期货市场形势判断及其他

3、一个期货操盘手的理想

4、以必死的信心去做期货

5、如何理解和使用止损

6、成交量和空盘量在期市中的作用

7、锁仓---主力控盘的重要法宝

8、《期货操盘建议》语录

9、别人做单的启示--给人生钱的职业

10、一支烟的工夫,能让一年辛苦化为乌有

11、把风险控制在2万—4万之间

12、梦想一个接一个地破灭

13、给象我一样刚入市的朋友

14、致胜三把斧---技术、原则、人性

15、新手要怎样做才能成长为高手?

16、期货交易的艺术

17、散户在期市中的心态

18、重仓交易的讨论:期货交易中的重仓操作

19、重仓交易的讨论:这是期货“必死诀”

20、重仓交易的讨论:一次遭受失败,就是灭顶的

21、风险是最好的“朋友”

22、期市:毕竟白骨累累、江湖险恶!

23、我的期货总结---为了忘却的纪念

24、要想把期货做好,先要把人做好!

25、期货 、哲学、艺术 (期货操盘居士)

26、大师的成功之路

27、培养专业化投资思路

28、浅谈期货交易系统的设计

29、掌握趋势就是掌握未来

30、把碗做大---是个战术问题

31、这波不是那波

32、烫手的机遇

33、一生做好一件事

34、人生一场赌

35、要做就做一辈子

36、活着就是做

37、生意是种生活方式---赚钱是快乐的

38、一段真实的经历(操盘手回忆录) |

2026.2.13 图文交易计划:美指持续震荡 等997 人气#黄金外汇论坛

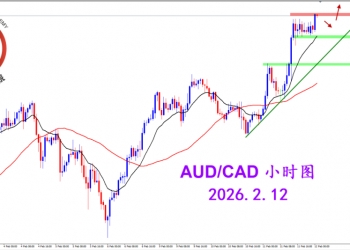

2026.2.13 图文交易计划:美指持续震荡 等997 人气#黄金外汇论坛 2026.2.12 图文交易计划:多头持续挺进 澳1070 人气#黄金外汇论坛

2026.2.12 图文交易计划:多头持续挺进 澳1070 人气#黄金外汇论坛 2026.2.11 图文交易计划:磅加坚决阴线 适1178 人气#黄金外汇论坛

2026.2.11 图文交易计划:磅加坚决阴线 适1178 人气#黄金外汇论坛 2026.2.10 图文交易计划:美瑞大幅下跌 等1118 人气#黄金外汇论坛

2026.2.10 图文交易计划:美瑞大幅下跌 等1118 人气#黄金外汇论坛