何志成 美联储近期不会推出QE3 最大利益是捍卫美元

如果美国真的出现第二轮经济衰退或者爆发金融危机,美联储会毫不犹豫地推出QE3,但目前情形却是市场反应过度,美国经济还不存在陷入二次衰退的迹象。

美国当前和未来最大的利益是捍卫美元的国际储备货币地位,因此美联储绝不容许美元指数轻易地跌破中长期震荡市的底部73.4附近。

本周末,美联储主席伯南克将在20国央行行长会议上发表重要讲话。去年伯南克就是在这个会议上宣布美联储要购买6000亿美元美国国债。由于今年美债危机闹得很凶,美国的经济数据又表现不好,因此有些人断定美联储还将在这次年会上宣布所谓的QE3,这个预期一直支撑着非美货币走强,更促使黄金上演了最后疯狂--20天拉升300多美元。但笔者认为,美国经济目前不存在陷入二次衰退的迹象,美联储不会急着推出QE3。

上半年最具冲击力的是黄金走势,自从年初完美突破1400美元大关后,黄金势如破竹一举突破1900美元大关。但就在绝大多数分析师一致认为黄金将冲击2000美元甚至2200美元历史高位的时候,黄金价格却在本周一冲高回落,随后是周二的暴跌,24小时之内下跌幅度超过100美元,再创三年多来的纪录。

黄金为什么暴跌?其中包含着一个重大的基本面变化--市场从预期美联储近期将推出QE3,变为担心美联储不会很快推出QE3。黄金因为美债危机消退以及欧洲央行的护盘,尤其是利比亚局势突变而失去了避险功能,又由于美联储可能不会在近期大量释放流动性而失去了抗通胀功能。

当今不少央行比赛量化宽松,最激进的并非是美联储。但美联储总是最容易遭到诟病,主要因为全世界绝大多数国家都持有大量美元资产,美联储超宽松等于是变相赖债,起码是公然降低美元的国际购买力。实际上,全球市场早就有这个怪相:大家一边骂着美联储,担心着美元;一方面却不断地大量买入美元。

笔者认为,看待美联储是否负责任,不是看它怎么说,而是要看美元的表现,看美元涨跌的推动力,要看美元的国际购买力和国内购买力是否出现严重贬值。必须承认,虽然美元近些年表现弱势,但美元的国际购买力和国内购买力没有出现明显的贬值趋势,美国的国内物价很稳定,美元近期的国际购买力也没有下降,相反还在上升。同时必须看到,美元中长期的下跌趋势是很复杂的。一方面,人民币升值趋势强化了亚洲货币的升值趋势,因此带动日元强势;而欧洲央行不断地干预市场,从口头的干预演变为赤膊上阵,直接地大量地买入欧元区国家债券,人为地制造欧元强势。这些因素才是导致美元维持弱势震荡的大背景。我们不能一看到美元下跌,就将其归罪于美联储,并想当然地认为美联储会不断地推出制造弱势美元的新政策。

如果美国真的出现第二轮经济衰退或者再次爆发金融危机,美联储会毫不犹豫地推出QE3,但目前情形却是市场反应过度,美国经济目前还不存在陷入二次衰退的迹象。美国经济的确有问题,但全世界每一个国家都有问题,这些问题应该是可以克服的。相信全球经济包括美国经济会在三季度末走出谷底。许多人总以为弱势美元符合美国利益,其实恰恰相反,美国当前和未来最大的利益是捍卫美元的国际储备货币地位,因此美联储绝不容许美元指数轻易地跌破中长期震荡市的底部73.4附近。而现在美元指数的位置一直在74附近,距离底部就差一点点。可以预期,只要美联储发出有可能推出QE3的暗示,美元指数将立即击穿73.4,开始漫长的熊途。而这是不符合美国利益的。

美联储购买本国国债只能起到维护市场信心的作用,对刺激实体经济复苏作用十分有限,对解决美国最迫切的失业率太高的问题几乎没有用。因为货币是生产要素,但更是生产要素的粘合剂,货币流是要与项目结合,并与各种生产要素合理搭配才能刺激经济成长,而美国经济目前恰恰最缺乏的是"项目"。

因此,美国经济在没有拿出要准备"大干快上"的全面刺激方案之前,没有必要对信贷市场开闸放水。而目前美国经济的缓慢复苏态势也不会使美联储"慌不择路"。更重要的是,与西方主要国家相比,美国的经济还算好的,美联储没有必要在此时选择"背信弃义"。 |

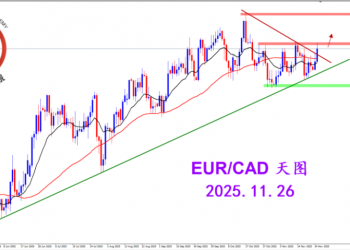

2025.11.26 图文交易计划:欧加试探拉升 关1757 人气#黄金外汇论坛

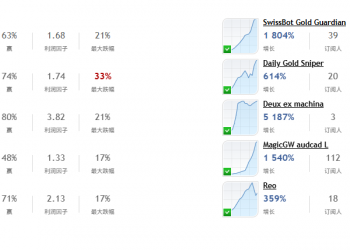

2025.11.26 图文交易计划:欧加试探拉升 关1757 人气#黄金外汇论坛 MQL5全球十大量化排行榜2076 人气#黄金外汇论坛

MQL5全球十大量化排行榜2076 人气#黄金外汇论坛 【认知】5422 人气#黄金外汇论坛

【认知】5422 人气#黄金外汇论坛 关于论坛修改用户名称的图解2208 人气#黄金外汇论坛

关于论坛修改用户名称的图解2208 人气#黄金外汇论坛