写在前面的话:

这篇文章学术味道比较浓,更偏重于理论的描述,而非实战操盘,只是我们在做系统性研究时的一个参考资料。若是要运用于外汇操作对于很多中小投资者来说还是不太适用的,但是哪怕只是仅仅能起到开拓大家思路的作用,那我也就算没白忙了。本文作者来自于北航经济管理学院,在此向他们表示感谢。

1 问题的引入

对市场经济而言,价格机制的重要性是不言而喻的。而对于一个开放型经济来说,最重要的价格就是汇率。如何有效地防范汇率风险,是大到一国政府小到普通金融机构和工商企业都十分

关心的问题。进入8o年代以来,汇率波动更是剧烈。例如,从1980年到1985年,美元对西方十余种主要货币的实际汇率平均上升了60%,而在随后的两年里,几乎又跌回了原值;又如日元在90年代对美元的剧涨剧跌 这些都使西方经济险象迭生,涉外机构或企业因外汇风险处置不当而蒙受巨大损失的事例屡见不鲜。在近年来的亚洲、巴西金融危机中,由于汇率波动给世界各国经济造成的冲击是广为人知的。对于货币危机产生的原因,自从Kru~an 1979年对货币危机的开创性工作以来,国际理论界对这个问题已经作了大量的研究。最近IMF的一份working paper可概括性地说明这些研究成果,针对欧洲、墨西哥和亚洲的金融危机的解释,可归结为两代货币危机模型。这些模型更多是从汇率波动的理论原因上进行解释,而缺乏一些可操作的数量化的测算方法。更主要的是,目前的讨论往往集中于宏观国家货币贬值可能性的争论,而忽略了持有大量市场外汇的企业的外汇风险防范与管理的研究。本文将从理论上探讨外汇风险产生的根源,并将进一步尝试运用最新的风险防范技术——vaR技术,来分析与防范两个层次的外汇风险。

2 VaR的基本原理及其计算方法

VaR全称是Value at Risk,它的最大的特点是能够量化风险,它最初是用来测量证券组合的市场风险,即在一既定的持有期内、既定置信水平下,由于汇率、利率、商品或股票价格波动而造成证券组合资产的最大损失。例如,某一证券组合在持有期为24小时、置信度为95%时的VaR值为5 000万美元,其含义是指,该证券组合在未来24小时内最大损失超过5 000万美元的概率仅为5%。VaR的基本原理和方法可简单概括为:

VaR=(证券资产组合的价值)×(一定时期内相关市场价格可能最不利的波动)可写成:VaR=VK6,

其中

:资产组合的价值

K:置信度

6:资产价格波动的标准差

除了选择持有期和置信水平外,计算VaR的关键在于正确估算出相关市场价格未来可能发生的波动,不同的预剥方法形成了不同的VaR模型。VaR计算的实质相当于测量证券组合的标准

差,而且仅针对于负面变化的那部分。根据不同的VaR计算方法,可将VaR模型分为两大类:局值模型和全值模型。局值法中最常用的是方差一协方差模型,又称为Del-Nonnal方法,该模型的基本前提假设为:(1)证券组合的所有资产收益率均服从正态分布;(2)证券组合的收益率是各个收益率的线性组合,因而也服从正态分布。这是最常用也是最简单的一种计算方法

由于有严格的假设条件,该模型在处理非线性回报的衍生证券问题时就不再适用了,而实际中发现许多金融变量并不完全呈正态分布,其概率分布图的尾部要厚过正态分布的尾部(厚尾现

象),而且其峰顶要高于正态分布的峰顶(高峰现象)。为解决这些问题,我们可采用全值Vail模型。全值Vail模型主要包括:历史模拟法(Hister.cal-Simulation)和蒙托卡罗法(Monte Carlo)。历史模拟法的主要思想是将历史上的以前数据作为一个时间序列进行模拟。因此,该方法是基于金融变量数据的实际分布,从而避免了高峰厚尾现象。但这种方法仍存在着一些缺陷:未来情况并不能完全用历史数据来覆盖,没有理由认为未来发生的损失一定不会超过历史上发生的最大损失。Monte Carlo方法是到目前为止相对来说最为完善也最为复杂的一种方法。其基本思想是利用随机过程的解的方法来推导出确定性问题的解。它根据这些金融变量的历史数据,建立它们的数值模拟,并选择出一种特定的概率分布来产生在未来每一特定时问的某一变量的分布情况。Monte Carlo方法可弥补上述两种模型的缺陷对于任何一种vaR计算模型,Stress Testing

压力试验)是不可缺少的 Stress Testing是指在极端状态或市场压力很大时,某些变量就会发生非常巨大的波动,相关金融变量之间的相关系数也将变动很大 根据实际经验,在危机发生时不同资产或金融变量间正常的关系就会被打破,它们的相关系数接近于1。进行Stress Testing的目的在于提高风险管理者谨慎经营、防范危机的能力,使其能够在日常操作中不断对自身的资产状况和负债进行检测。 |

2026.2.13 图文交易计划:美指持续震荡 等1131 人气#黄金外汇论坛

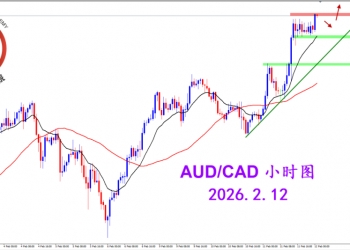

2026.2.13 图文交易计划:美指持续震荡 等1131 人气#黄金外汇论坛 2026.2.12 图文交易计划:多头持续挺进 澳1207 人气#黄金外汇论坛

2026.2.12 图文交易计划:多头持续挺进 澳1207 人气#黄金外汇论坛 2026.2.11 图文交易计划:磅加坚决阴线 适1312 人气#黄金外汇论坛

2026.2.11 图文交易计划:磅加坚决阴线 适1312 人气#黄金外汇论坛 2026.2.10 图文交易计划:美瑞大幅下跌 等1237 人气#黄金外汇论坛

2026.2.10 图文交易计划:美瑞大幅下跌 等1237 人气#黄金外汇论坛