外汇市场技术解盘 - 赵燕京 (1月23日)

美元/日元

1月22日,汇价下探支撑后反弹、略升。

日本财务省(Finance Ministry)21日维持其对该国各地经济将继续复苏的总体评估,但11个地区中有5个地区分别调降各自的商业前景。这份日本财务省07年第四季度地区调查报告显示有5个地区调降各自经济前景,地区数量为2002年1月以来最多,突显了对未来日本经济能否强劲增长的担忧,2002年1月时有8个地区下调评估。这份季度调查称,“各地经济继续温和复苏,但一些地区出现一定程度的疲软。”虽然日本财务省在其上一份调查中仅表示各地经济“继续温和复苏”,但财务省官员称在这份最新调查报告中提及“疲软”一词并不等于调降总体评估。负责该调查的一位官员称,“添加这一新的措词是为了显示部分地区出现疲软,但我们没有改变总体判断”。在这份调查报告公布之前,日本央行(Bank of Japan)上周(1月14日当周)明确调降了日本各地经济的前景。日央行调降评估及这份日本财务省调查的结果已使得日央行越来越不可能很快将利率从当前的0.5%水平处上调。日央行为期两天的货币政策会议将于1月22日结束。展望未来,这份报告指出有必要关注由美国次级抵押贷款危机引发的金融市场波动以及油价波动对日本经济产生的影响。日本金融厅(FinancialServices Agency)将于7月设立一个新职位,旨在提高其对金融市场风险的监控。

日本房地产协会(Real Estate EconomicResearch Institute)21日公布数据显示,日本07年12月东京套房销售年比下降20.2%至8,190套,为连续第四个月下降。

日本经济财政大臣大田弘子(Hiroko Ota)22日表示,日本经济仍处于复苏趋势,但由于油价以及近期金融市场波动等因素,日本经济所面临的下行风险正在上升。大田弘子在例行新闻发布会上表示,“日本经济维持复苏趋势,就像近期工业产值数据显示的那样,但这几天下行风险正在上升”。但大田弘子表示她认为目前不必采取经济刺激措施。她表示,“虽然下行风险正在上升,但我认为目前不必采取经济刺激措施”。在大田弘子发表上述讲话之前,日本财务省21日公布的一份季度调查报告显示该国11个地区中有5个地区分别调降了各自的经济表现评估。虽然此次调降经济评估的地区数量为2002年1月以来最多,但日本财务省维持其对日本经济总体上正持续复苏的综合评估。

日本央行(Bank of Japan)政策委员会的委员22日一致投票决定维持利率不变,因政策制定者们越来越担心日本经济面临的下滑风险在日益加大。由于日本主要贸易伙伴美国的经济增长显著放缓,日本央行政策委员会的委员显然同意继续对日本经济前景进行评估,这延续了委员们在前几次会议上的做法。日本央行决定维持无担保隔夜贷款利率于0.50%不变,这是七大工业国(Group of Seven)中最低的基准利率水平。

日本12月超市销售额年率下降1.8%,前值下降0.4%。

由于市场担心全球经济增长趋缓,日本股市日经225指数周二(1月22日)收盘大幅下跌752.89点,跌幅5.7%,收报12,574.05点,逾2年来首次跌破13,000点的关卡,同时创下17年来最大双日跌幅。东证一部指数(Topix)下跌73.79点,跌幅5.7%,收于1,219.95点,创下自2001年9月11日来最差表现。另外,国际商品价格同步重挫,石油和铜价纷纷下跌,日元兑美元汇率升至2年多来的高点105.62,同时日元兑欧元汇率也升至5个月来最高点。日经指数在21、22日两天累跌9.3%,使得东京证交所的大盘市值共减少39.2万亿日元(约折合3690亿美元),相当于布什提出的振兴经济方案计划的2倍多。大阪日经3月期指下跌800点,跌幅6%,收于12,510点。个股方面,丰田汽车因日元汇率上扬从而延续今年以来跌势,累跌19%;受石油和铜等大宗商品价格下跌影响,三井公司滑至今年以来最低点,三井物产下跌8.78%收于1704日元;瑞穗金融集团跌幅8.19%,收于42.6万日元;富士通跌幅7%,收于664日元。日本首相福田康夫表示,虽然金融市场忧虑全球经济衰退,但日本经济仍稳健,持续复苏。福田康夫在国会表示,虽然部分经济领域出现弱势,但国家经济仍将持续复苏,企业出口及生产仍稳固。此外,日本央行今天议息后宣布,将维持0.5%的利率不变。

韩国央行22日公布数据显示,韩国07年12月企业破产案从11月份的210件下降至178件。其中,制造业部门破产案降幅最大,从11月的74件降至53件;建筑部门从50件降至43件;服务业部门从79件降至76件。韩国07年12月公司票据包括债券、支票和可承兑票据的违约率从11月份的0.04%微降至0.03%。同期,首尔地区公司票据违约率从0.03%降至0.01%,其他地区违约率月比持平于0.13%。另外,韩国央行还表示,韩国12月全国新成立公司数量从11月的4,388家下降至4,249家。

南非的世界最大黄金生产国地位维持了一个多世纪,现在,这个时代正式终结。中国成为了新的最大黄金生产国。去年,中国的黄金产量创纪录地达到了276公吨,比2006年增产了12%。南非的产量则为272公吨。现在,除了黄金,中国还是全球最大的铝、锌、铅的生产国,第二大的产锡国,而且中国的铜、镍和银的产量也位居世界前十位。中国能够取代南非在黄金产量上的霸主地位一方面是因为产量的增加,另一方面则因为政策的鼓励。在过去的十年中,中国的黄金产量增加了70%。与此同时,中国为了控制对高价原材料的进口,加强了对国内金矿的鼓励措施。当前,尽管黄金价格上涨,但是产量却呈下降趋势,尤其以南非最为明显。在过去十年里,由于生产成本、管理措施等原因,南非的黄金产量下降了近一半。专家表示,这一次中国取代南非的头号地位,实际上并不是因为中国超过了南非,而是因为南非的产量下降得太多。现在,南非以及其他传统黄金生产大国,如美国和澳大利亚的产量下降,是金价上涨但产量却萎缩的主要原因。在2000年至2007年之间,全球金价从270美元每盎司上涨到850美元每盎司,但是全球金矿的产量却下降了6.7%。

国际货币基金组织(International Monetary Fund,IMF)主席卡恩(Dominique Strauss-Kahn)21日警告称,在经历美国经济滑坡后,全球经济形势严峻并可能影响世界新兴国家。卡恩称,目前经济形势严峻,全球所有国家都在经受美国经济增长减速的影响。他称,新兴国家也可能受到一定程度影响并非不可能,经济增长可能较预期疲软。

去年市场预期美国次贷危机不会扩大,现在看来,这番判断下得过早。事实上,美国次贷危机不仅有蔓延至其他行业的趋势,而且已经影响到全球其他国家。截至昨天晚上本报记者发稿时,欧洲早盘时段的股市仍是全线下跌,跌幅均接近5%。美资对冲基金经理桑尼(化名)昨日对《第一财经日报》透露,他在不久前去欧洲的途中获悉,有一个芬兰的小县城由于大量购买美国次级债券,已经濒临破产边缘。“这个小县政府受投资银行的指引,购买了大量的美国次级债,它们预期这些投资能给政府带来稳定的回报,但是现在看来,他们恐怕连血本都无法拿回来。”桑尼表示,当大家都在关注美国的次贷问题时,欧洲的灾难似乎被忘记了。“不仅是芬兰,德国不少小镇的政府也在央行的指导下,购买了大量的美国次级债券,这将为未来欧洲的发展投下阴影。”桑尼说,“大家要知道的是,和美国银行体系不同,欧洲的银行体系是相互控股的,这或许可以让外界理解,为什么去年欧洲央行向银行体系注资的规模要远比美国更大。”而在美国境内,次贷问题正扩大到其他经济领域。经济学家谢国忠指出,目前美国的问题刚刚开始,估计美国有14万亿美元贷款,其中8万亿是正常的,1万亿是高质量的,但是还有是大量穷人的借款,此外还有大量车贷、信用卡消费,这些影响正一步一步出现。他说:“第二波冲击将来自债券保险公司的问题,大约有2.5万亿美元的债券将受到影响,此外还要考虑消费信贷风险。”源起美国的次贷危机也正冲击大洋彼岸的地区。连日来,香港股市连续遭受打击。金管局总裁任志刚于昨天的记者会上表示,美国次贷问题正引发信贷危机,会从贸易及金融渠道,影响环球经济表现。去年香港外汇基金的投资回报达11.8%,较基准投资组合回报10.6%为高,但任志刚预期今年投资环境困难,难以保持去年纪录。他已经透露,未来一年在投资环境复杂的情况下,外汇基金将采取小心及保守投资策略。在美联储进一步减息的预期下,美元一路贬值,人民币不断创下新高。花旗集团董事总经理、亚太区首席经济学家黄益平认为,年内人民币还会再升7.5%左右,达到1美元兑6.78人民币的水平。但是他否认人民币升值会导致更多的热钱进入内地股市。“事实上,过去几年来,我们也看到,热钱的流动未必就导致上市公司价格上升的情况,因此并不能简单认定货币升值与资产重估之间的关系。”他说。谢国忠认为,虽然人民币会升值,全球的金融市场调整也会继续,但是目前看来,中国的出口可能还不会受到太多的影响,一个重要原因是发展中国家市场正在迅速扩大,来自美国的订单或将更多转向欧洲,而即使美日两国的消费潜力有所减弱,近期内也不会马上出现巨幅下降,这些都令中国出口会继续保持较高的增长幅度。

由住房抵押贷款市场问题引起的信贷危机正波及美国经济的其他领域:中小企业承担的贷款成本不仅上升,而且获得贷款也变得更加艰难。此次信贷危机的演变模式与美国1989年-1992年期间遭遇的异常严重的信贷危机"如出一辙",商业地产贷款与企业贷款先后感受到信贷紧缩压力。杜克大学(Duke University)教授John Graham表示,信贷危机正在侵入美国经济的其他领域,唯一的疑问就是广度与深度问题。一般情况下,在经济放缓中,中小型企业承担创造更多就业机会的重任,而如果信贷紧缩影响到这些企业的商业投资以及招工,那么美国经济放缓程度无疑将加剧。美联储(Ben Bernanke)主席伯南克上周四在美国国会作证时指出,贷款利率上升以及可获得性贷款数量下降可能会抑制经济增长。上周摩根大通(J.P. Morgan Chase & Co.)等投行表示,在对待商业地产、营建以及其他贷款问题上倍加谨慎。富国银行(Wells Fargo)上周三表示,正在降低部分小型企业主通过未担保贷款的最大额度。实际上,除了蓝筹企业以外所有企业的贷款成本都在上升。据美林(Merrill Lynch)数据显示,垃圾债券收益率已从去年的7.53%上升至10.16%。而受国债收益率下降影响,信用较高企业的贷款成本已从去年同期的5.58%降至5.27%。不过,总体而言,美国近月的企业贷款数量增加,但这并非由宽松的信贷环境所致,而主要是因为,银行被迫吸收那些无法在二级市场上卖出的债务,并且在融资渠道枯竭之际,企业不得不将目光投向银行。

里奇蒙德联储(Federal Reserve Bank of Richmond)周二公布数据显示,辖区内1月份经济活动有所萎缩。美国1月里奇蒙德联储制造业指数降至-8,去年12月份为-4。1月份制造业装船指数降至-17,去年12月份为-10。与此同时,1月份的服务业收入指数为-12,去年12月份为0;1月份的零售收入指数大幅降至-30,去年12月份为-2。

美联储宣布降息75个基点,至3.5%。美国联邦储备委员会(Federal Reserve, 简称Fed)22日将联邦基金目标利率下调75个基点至3.5%。Fed在月底例行的货币政策会议召开前采取了紧急降息行动。Fed称,此举主要是考虑到经济前景低迷且经济增长面临的下行风险增加。Fed表示,尽管短期融资市场的紧张局面已略有缓解,但金融市场总体环境依然继续恶化,针对部分企业和家庭的信贷条件进一步收紧。Fed还称,近期的信息显示,住房业加速萎缩,劳动力市场也出现疲软迹象。Fed预计,未来几个季度的通货膨胀将有所缓和,但仍有必要继续对通货膨胀状况加以密切关注。Fed在声明中称,经济增长仍面临下行风险。Fed称,Fed将继续评估金融市场和其他方面动向对经济前景的影响,将在必要时及时采取行动防范这些风险。Fed表示,投票赞成此次减息的成员包括Fed主席伯南克(Ben Bernanke)、副主席盖纳(Timothy F. Geithner)、成员埃文斯(Charles L. Evans)、霍恩(Thomas M. Hoenig)、科恩(Donald L. Kohn)、克罗兹纳(Randall S. Kroszner)、罗森格伦(Eric Rosengren)和瓦尔许(Kevin M. Warsh)。圣路易斯联邦储备银行行长普尔(William Poole)投票反对减息,他认为当前状况并不支持Fed在下周例行会议召开前即采取政策行动。理事米什金(Frederic S. Mishkin)缺席此次会议。与此同时,Fed理事会还同意将贴现率下调75个基点,至4%。

美国财政部长保尔森(Henry Paulson)22日表示,美国联邦储备委员会(Federal Reserve, 简称Fed)的突然减息举措非常具有建设性意义。保尔森在对美国商会(Chamber of Commerce)发表演讲时还称,减息决定反映出Fed灵敏而迅速的政策行动能力。此前Fed宣布,将联邦基金利率下调75个基点,至3.5%。保尔森还表示,中国应允许人民币加快升值步伐。他还称,中国经济强劲增长符合美国利益。在谈及美国经济刺激方案的前景时,保尔森表示,国会两党似乎都承诺尽快推动方案的进程。

美国股市周二收跌,因担忧美国经济可能陷入衰退。但跌幅较起初担忧的要小,因美国联邦储备理事会(FED)的紧急降息举措帮助缓解了投资者的紧张情绪。道琼工业指数跌128.11点,或1.06%,至11,971.19点,是道琼工业指数2006年11月以来首次收于关键心理水准12,000点下方。标准普尔500指数下降14.69点,或1.11%,报1,310.50点。Nasdaq综合股价指数跌47.75点,或2.04%,报2,292.27点。

纽约商业期货交易所(NYMEX)原油期货周二收低,但在美国联邦储备理事会(FED)意外大幅降息75个基点至3.5%,以试图平息市场对美国经济陷入衰退的忧虑后,油价从日低强劲反弹。"油市对联储降息作出反应,寄望此举能扶助经济,而对原油需求也可因此保持强劲。"AlaronTrading分析师PhilFlynn称。NYMEX2月原油期货到期,结算价报每桶89.85美元,跌0.72美元,或0.79%.盘中介於86.11-91.00。今日日低为12月6日跌至85.82美元以来最低,自NYMEX近月原油期货1月3日触及100.09纪录高位後,已急挫13.96%。3月原油期货跌0.71美元或0.79%,报89.21美元,盘中在85.42-90.34之间交投。对经济衰退的忧虑继续压低美股,但美联储紧急降息缓和投资人担忧,并令全球市场趋稳,美股跌势也有所削减。除了美联储降息和2月原油期货到期因素外,市场也在关注周四将公布的美国原油库存数据和2月1日石油输出国组织(OPEC)油长会议。路透对分析师的初步调查预估,上周美国原油库存增加210万桶,汽油库存增加140万桶,馏分油库存减少10万桶。2月取暖油期货收挫3.48美分,或1.39%,至每加仑2.4726美元,盘中区间为2.4075-2.5225。2月RBO8汽油期货收低2.28美分,或0.99%,收报每加仑2.2806美元,盘中在2.2183-2.3174之间交投。

COMEX期金周一在震荡交投中收高1%,此前曾大幅下跌,因美国联邦储备理事会(FED)意外降息和美元下挫抵消了商品基金起初的多头平仓操作。美国股市大大缩窄最初的跌幅,亦为贵金属市场提供支撑。市场观察人士称,黄金理应受到支撑,因美联储可能进一步降息料将引发通膨担忧,且股市震荡投资者寻求避险资产。 Midas Fund的Thomas Winmill表示:"有这样一个明确的信息,美联储在美元问题上在放弃。随着利率下降和美元下跌,料将会有更大的通膨压力出现。" COMEX指标2月期金收高8.60美元或1%,报每盎司890.30。盘中高点在895.60。1915GMT,现货金报每盎司890.30/891.00美元,周五纽约市场收报881.90/882.60。伦敦金午后定盘价为875美元。3月期银收低11.0美分,至每盎司16.105美元,交投区间超过1美元,介于16.295-15.255美元之间,后者为两周低点。现货银报16.00/16.05美元,周五纽约尾盘报16.14/16.19。铂金收盘价亦脱离盘中低点。4月铂金合约收低6.90美元,至1,558.60,此前曾触及四周半低点1,506.10。现货铂金报1,550/1,555美元。3月钯金收跌3.95美元或1.1%,至每盎司371.10美元。现货钯金报366.50/371.50美元。

加拿大央行(Bank of Canada)22日连续第二次将基准利率下调25个基点,为2004年以来首次连续减息。该央行称,近期内可能需要进一步减息,原因是美国经济恶化对加拿大出口构成拖累,此外加拿大通货膨胀和经济增长均有所放缓。加拿大央行将基准利率下调至4.00%,上次达到这一水平是在2006年4月份。此前,美国联邦储备委员会(Federal Reserve, 简称Fed)也将关键联邦基金利率下调了75个基点,至3.50%。加拿大央行称,与07年10月份《货币政策报告》(Monetary Policy Report)中的预期水平相比,加拿大通货膨胀和经济增长将可能有所放缓。接受调查的13位经济学家此前均预计加拿大央行将会减息。

汇价日高107.03,日低105.62,尾盘在106.40附近整理;日升跌率0.472%,日涨跌幅0.50,收于106.44。

技术指标显示,汇价的短期日均线系统跌势趋缓且有呈收敛态势,汇价位于其间偏下及30日均线(110.45)之下,显示短中线向空的概率依然较大,短线偏空或向空。汇价若受压于106.30之下则短线向空,下挡支撑位于106.00、105.50,上挡压力位于106.90、107.40;106.30与108.60(中位107.50)分别为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(114.28)之下,显示中线向空的概率继续增大;若受压于108.00之下则周线向空,若受压于110.20之下则周线偏空,下挡周线支撑位于105.00;108.00与112.40(中位110.20)分别为周线指标向空与向多的分界线。

汇价现概略位于中长线向空的概率增大,中线向空的概率增大;短中线向多的概率依然较大,短线偏空或向空;周线若受压于108.00之下则周线向空,若受压于110.20之下则周线偏空;日线若受压于107.50之下则短线偏空,下破106.30则短线向空,有望震荡整理的位置。

短线波动分析显示,暂认定汇价已经在波段高点、07年10月15日日高117.93结束反弹进入较大级别调整(或下跌波动)的概率较大;汇价已经在12月27日日高114.25附近受压进入下降波动至今,且已经在1月22日日低105.62附近结束下跌、进入较大级别反弹的概率存在且此概率增大;其日线形态为类似下降楔形结构,现已经受到支撑进入4波反弹中的概率较大。若汇价在短线压力附近受阻回落、则可能下探106.00、105.50附近支撑,且不排除继续下破向更低水位附近测试的可能;若汇价在106.00、105.50附近受到支撑且站稳于106.40之上则可能上试106.90、107.40-50附近压力,且不排除继续上破的可能。

今日,汇价有望震荡整理或震荡盘跌测试支撑。

今日强压力107.40,弱压力106.90;强支撑105.50,弱支撑106.00。

欧元/美元

1月22日,欧元下探支撑后反弹。

匈牙利央行(National Bank of Hungary)行长Andras Simor 21日表示,匈牙利07年12月CPI数据显示不存在第二轮通胀效应,但全球和匈牙利国内因素使通胀存在显著的上行风险。匈牙利央行21日早些时候决定保持基准利率不变。Simor在稍后的新闻发布会上表示,“近期通胀前景、特别是全球通胀前景未得到好转”。Simor称,全球通胀前景和匈牙利国内物价上涨对通胀于09年放缓至3%的目标产生“显著的上行风险”。

欧央行理事兼比利时央行行长奎登(Guy Quaden)1月20日周末称,欧元区2009年通胀预计降至2%下方。奎登称,央行银行家需要朝中期目标努力,而非响应短期事件。他称,欧元区经济已经遭受冲击,预计08年下半年通货膨胀将会下降,09年将降至2%下方。如果经济增长减速超过预期,物价压力将会下降,加息必要性也将下降。布朗还称,欧元区目前3.1%的通胀不很令人满意。

身家上亿的投资大鳄索罗斯(George Soros)日前在接受奥地利日报Standard采访时表示,全球正面临二战以来最严重的金融危机,同时美国经济也正受到严重的衰退风险威胁。该报纸援引索罗斯的话表示:"当前情形比二战结束以来任何一次金融危机都要严重得多。"他认为过去几年中,政策的基本指导思想有误。他将这些错误思想的来源称作"市场原教旨主义"(market fundamentalism)--即认为金融市场机制可自我均衡调节的观点。对此他表示不赞同,称"眼下的确存在严重的金融危机",美国经济正面临走向衰退的威胁。他还补充道,欧洲经济同样面临衰退风险,并表示人们对这点的认识之少令他感到惊讶。

07年8月以来,美国次级贷风暴屡屡发威,并导致许多信贷和衍生品市场瘫痪。随着全球金融市场濒临崩溃边缘,此次聚首瑞士达沃斯全球经济论坛的财经界和政界精英人士将寻找全球信贷市场滑坡的答案。这个论坛并不是用来提出具体政策建议的,但是与会人士认为,论坛将提供一个平台,可以找到问题的症结所在。他们将抽丝剥茧,回顾抵押贷款如何到购房者手中,再打包以证券化形式出售的过程。伦敦政治经济学院主任Howard Davies指出,高级会谈将涉及到这种主流形式能否延续下去的问题。周四(1月24日),美国财长保尔森和欧洲央行行长特里谢将出席,讲述系统风险。根据知名财经媒体MarketWach报道,会议除了上述内容,同时不得不谈论的一个问题就是全球经济。欧元区已经呈现出经济增长减速的信号;新兴经济体虽然看起来没有受到影响,但是美国次贷危机引发的忧虑情绪已经导致亚洲和拉美股市暴跌。其它与会人士还有高盛集团的首席执行官Lloyd Blankfein、私人股权公司黑石集团老板Stephen A. Schwarzman、对冲基金巨擘索罗斯,以及处于次贷风暴中心的银行,比如美林首席执行官John Thain。政界人士据悉有诺贝尔奖得主、美国副总统戈尔,英国首相布朗等。与今年愁云惨淡相比,去年各界精英聚首达沃斯的时候,正值私人股权兴旺发达、金融市场一片繁荣、并购活动积极活跃,全球贷款商对前景雄心勃勃。

欧央行理事斯塔克22日表示,当前部分金融市场出现波动的过度,而波动过度并没有好处。欧央行(European Central Bank)理事斯塔克(Juergen Stark)22日表示,当前金融市场非常紧张,并且对每天新的信息作出反应,但剧烈的波动没有多大益处。 斯塔克是在接受德国电台Deutschlandfunk采访时作以上表示的。“我们现在处在金融市场修正的中间阶段,这个过程还需要一些时间”,他说。但他表示,在第一季度末银行公布年报时,将会提供更为乐观的次债危机损失情况。斯塔克表示,一些市场反应有些过渡。尽管一定程度的修正似乎是必要的,但修正应当避免被扩大。

欧洲央行理事斯塔克(Juergen Stark)周二对媒体声称,欧洲央行(ECB)"非常担心和警惕"通胀,并且消费者物价上升是欧洲央行主要担忧。斯塔克对德国某媒体表示,欧洲央行最大的担忧来自于3.1%的欧元区通胀。斯塔克指出,目前的动荡对全球市场没有任何帮助。他还说,近期事件的发展是反应过度的结果,不应该夸大市场动荡的重要性。

欧元集团主席容克(Jean-Claude Juncker)周二表示,因欧洲存在通胀威胁,欧洲央行(ECB)不太可能跟随美联储(FED)的降息举措。容克在接受采访时指出,欧洲央行的主要职责是确保物价稳定,他预计央行不会采取美联储那样的降息举措。他声称,毫不夸张地说,通胀才是欧洲真正的威胁,某些通胀要素今年将减弱,但通胀仍是最大的敌人。容克预计欧元区今年经济增长将低于2%。另外他也表示,美联储降息是重要一步,必须观察未来几日市场的反应。

欧洲央行周二公布数据显示,截至1月18日当周,欧元系统黄金及应收黄金储备减少4100万欧元,至2016.63亿欧元。截至1月18日当周欧元系统净外汇储备减少14亿欧元,至1528亿欧元。欧洲央行称,截至1月18日当周流通中现金减少62亿欧元,至6532亿欧元。成员国政府债务减少83亿欧元,至388亿欧元。欧元系统由总部设在法兰克福的欧洲央行和15家欧元区成员国央行组成。

美联储22日意外减息75个基点增强了市场对其他央行可能紧随其后减息的推测。欧央行鹰派言论已被股市暴跌和一连串暗淡的经济指标淹没。但迟迟不去的信贷危机和对资产进一步减值的担忧抹去市场尚存的对欧央行下一步将减息而非加息的疑惑。欧元区利率期货合约反映欧央行2月份有25%的可能性减息25个基点,欧央行基准利率将从目前的4.0%下调至3.75%。再进一步地,市场完全预期欧央行将在5月之前减息25个基点,8月前减息50个基点。贝尔斯登首席欧洲经济学家David Brown称,欧央行不能够再回避现实,尤其是考虑到目前欧洲股市大幅下跌的走势。日央行行长福井俊彦(Toshihiko Fukui)22日早些时候暗示,如果经济形势需要,日央行可能减息。福井俊彦在日央行货币政策委员会22日一致投票维持利率不变后的新闻发布会上称,他知道市场参与者认为全球货币政策前景朝向减息方向,并有言论称日本也可能减息。他还称,鉴于经济和金融形势的不确定性,日央行可能处于判断经济和物价前景棘手的阶段。英央行被广泛预期将在下次2月6日到7日政策会议上将利率从5.5%下调至5.25%。美联储22日减息增大了英央行减息的可能性,尽管可能不在预定会议前且不是75个基点。英央行发言人22日称,央行不计划提前召开货币政策会议。苏格兰皇家银行驻英国经济学家Ross Walker指出,英央行唯一一次提前紧急召开货币政策会议的先例是在9.11恐怖袭击一星期后,当时英央行减息25个基点。缓解欧洲投资者对美国经济可能衰退的担忧将拖累欧洲经济活动和资产价值以及重要的欧洲出口市场。欧央行理事康斯坦西奥(Vitor Constancio)22日警告称,欧元区15国不会幸免于全球最大经济体美国经济下滑的影响。欧央行理事韦伯警告称,2008年银行可能需要进一步减值,尽管随着2007年审计报告的公布将有大量利空消息出现。美国金融市场领袖George Soros称,此次经济形势较第二次世界大战之后的任何一次危机都严重得多,美国和欧洲都受到经济衰退的威胁。经济衰退警告已帮助刺激投资者规避风险,使得信贷违约的保险成本大幅上升。Markit iTraxx Crossover信贷衍生指数价差22日创532基点历史高点,这意味着银行每年必须支付532,000欧元确保1000万欧元债款在五年内不违约。欧洲政府债券也上涨,且欧元兑美元下触2008年低点1.44。格林威治时间12:15,欧元兑美元报1.4484。但欧央行还未完全放弃利率紧缩倾向。通胀鹰派成员韦伯22日称,欧央行完全不能容忍欧元区目前通胀趋势的加强,欧央行将果断避免二次效应。不像美联储和英央行,欧央行在全球金融市场出现危机后从未下调利率以刺激增长。欧央行1月10日维持基准利率在4.0%不变,并强调了不断上升的通胀风险,且不排除08年稍后加息的可能性。

法国财长拉加德(Christine Lagarde)21日称,欧元区经济状况好于美国,其基本面较后者“稳固”。拉加德称,亚洲和欧洲市场21日的修正十分“残酷”;但她补充称,很难就21日的状况就做出结论,原因是即日美国市场因适逢假日而未开放。拉加德表示,她确信若欧元区经济增长“大幅低于”此前预期,则欧洲央行(ECB)将在制定货币政策时考虑这一因素。

德国政府年度经济展望报告草案表示,欧元兑美元大幅升值已经对德国出口造成冲击,预计德国08年GDP将增长1.7%,低于10月预期的2.0%。德国总理默克尔(Angela Merkel)稍后确认了上述修正。该草案将于本周三最终发布,不过受近期市场波动影响,其中内容可能会有所调整。草案指出,全球经济增长对德国经济的帮助将少于07年,作为德国经济增长动力的对外贸易增速将有所放缓,而国内需求有望成为支持增长的主要力量。此外,草案称,欧元升值在抵消原油价格大幅上涨的作用上只能为经济带来有限利好。德国政府预计,德国08年出口增长增幅将由07年的8.3%回落至5.8%,而进口增速将从去年的5.7%升至5.9%。同时,预计08年国内需求增幅将从07年的1.1%上升至1.4%。

德国财长史坦布律克(Peer Steinbrueck)22日表示,在目前金融危机期间,德国和欧洲能够提供金融稳定性。史坦布律克称,“须认真对待当前金融市场发展状况,不过不需要对金融市场发展过于紧张”。史坦布律克指出,德国经济基本面强劲,近期制造业订单上升将促使德国工业产出保持强劲。他表示,“德国公司竞争力显著提高”。史坦布律克还称,银行应就其面临的风险采取更为透明和公开的举措。

瑞士11月零售销售迅速增长,剔除通胀影响后,年率增长2.9%,这表明消费者支出使经济增长受到支撑。ZKB分析师David Marmet指出,该数据差于预期,但仍说明消费依然强劲。消费者支出将补偿出口乏力对经济所带来的影响。他还表示:"我们仍然相信,消费将是2008年经济发展的助推器。"瑞士央行(Swiss National Bank)预计,瑞士2008年经济增速将放缓至2%,而2007年经济增速为2.5%。瑞士央行12月决定维持指标利率:3个月期瑞郎LIBOR目标利率2.75%不变。但瑞士央行高级官员最近警告称,瑞士经济增长预期正受到来自美国信贷危机的威胁。但瑞士央行理事托马斯·乔丹(Thomas Jordan)周一表示,瑞士经济当前并未受到美国经济放缓的影响。

欧佩克(OPEC)22日表示,非OPEC国家原油产量低于预期,但预计全球需求保持不变。欧佩克在月度市场报告中表示,因对美国经济陷入衰退的担忧以及挪威和墨西哥等非OPEC国家原油产量未定,原油需求不确定性增加,报告称,和以往一样,OPEC成员国将在2月1日的会议上密切关注市场发展,并对形势进行评估。OPEC保持08年世界原油需求前景预测不变,预计08年原油需求增长1.52%,或每日130万桶,稍稍低于1个月以前的预测,预计需求每日高于8,700万桶。OPEC表示,这证明美国寒冷天气和中国等新兴市场原油需求持续增长推升原油需求的判断是正确的,尽管高油价带来一些温和的影响。因项目延迟,OPEC降低非OPEC国家原油产量预期110,000桶/日至5,060万桶/日。同时阿联酋在维护期过后的产量复苏使得OPEC12月产量月比增加456,000桶/日至3,200万桶/日。

汇价日高1.4642,日低1.4366,尾盘在1.4630附近整理;日升跌率1.204%,日涨跌幅0.0174,收于1.4628。

技术指标显示,汇价的短期日均线系统与30日均线有呈横行缠绕态势,汇价位于其间及30日均线(1.4601)之上附近,显示短中线多空暂难以分辨、有望在较宽幅震荡中寻求短中线的运行方向,短线偏空。汇价若受压于1.4580之下则短线向空,上挡压力位于1.4680、1.4730,下挡支撑位于1.4580、1.4530。1.4800与1.4580(中位1.4690)分别为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(1.4202)之上,显示中线向多的概率依然较大;汇价若受压于1.4640之下则周线偏空,下破1.4520则周线向空;1.4760与1.4520(中位1.4640)分别为汇价周线向多与向空的分界线。

汇价现概略位于中线、中长线向多的概率增大;短中线多空暂难以分辨、有望在较宽幅震荡中寻求短中线的运行方向,短线偏空;周线若站稳于1.4760之上则周线向多,若站稳于1.4640之上则周线偏多,下破1.4520则周线向空;日线若受压于1.4580之下则短线向空,上破1.4690则短线偏多,有望震荡整理的位置。

短线分时波动分析显示,暂谨慎认定汇价已经在11月23日日高1.4965附近结束震升波动、由短线调整转为短中线调整或更大级别调整的概率依然较大;暂认定汇价已经在12月20日日低1.4310进入较大级别B波反弹,且已经在1月14日日高1.4912结束强势B波反弹、进入较大级别C波下跌的概率较大,即双顶形态成立的概率较大;现暂谨慎认定汇价运行在C波2反弹中的概率较大。若汇价在压力附近受阻回落、则可能测试1.4580、1.4530附近支撑,且不排除继续下破的可能;若汇价在1.4580附近受到支撑则可能上试1.4680-90附近压力,且不排除继续上破的可能。

今日,汇价有望震荡整理。

今日强压力1.4730,弱压力1.4680;强支撑1.4530,弱支撑1.4580。

英镑/美元

1月22日,英镑下探支撑后反弹。

英国工业联合会(CBI)周二报告表示,英国1月工业产出强于预期,同时物价上行压力增加。报告显示,英国1月CBI工业产出差值为+9,大幅高于12月的+3;此前接受媒体调查的经济学家预计为-1。同时,1月CBI工业物价差值由12月的+15增至+21。CBI首次经济顾问Ian McCafferty称,英国央行目前面临两难选择,原油和食品价格攀升将推高短期通胀,08年通胀增幅仍可能超出目标。此前数据显示,英国11月消费者物价指数(CPI)增幅高达2.1%,经济学家预计未来数月CPI增幅还将显著扩大。尽管如此,鉴于信贷危机给英国经济造成的冲击,市场预计央行2月将降息25个基点。报告还表明,英国截至1月三个月CBI工业订单差值升至+11,高于截至10月三个月的+9。

英国工业联合会(Confederation of British Industry)主席查德.兰伯特(Richard Lambert)称,英央行(BOE)能够应对在近期下调基准利率所产生的影响,但大幅降息将加大通胀风险。当前通胀面临潜在上行压力,预计08年2月CPI将上涨3%。兰伯特在新闻发布会上表示,为刺激需求,预计央行将在近期下调基准利率,但鉴于通胀上行风险,下调幅度不会太大。07年12月英央行下调基准利率至5.5%,为05年8月以来第一次降息。大多数经济学家预计央行将在2月政策制定会议上作出将基准利率下调至5.25%的决定。英国07年11月消费者物价指数升幅连续三个月为2.1%,略高于英央行2.0%的预期。同时多数经济学家预计能源和食品价格上涨将继续推动CPI在未来几个月走高。

英国央行(BOE)一位发言人周二表示,英国央行并不打算将下届货币政策委员会(MPC)会议召开时间提前。这位发言人称,英国央行下届MPC会议原定于下下周举行,央行不准备提前召开此次会议。美联储(FED)周二早些时候召开紧急会议,将联邦基金基准利率下调75个基点,至3.5%。该发言人拒绝就此置评。经济学家普遍预计,英国央行在2月6日至7日召开的会议上会将基准利率从5.5%下调至5.25%。英国央行在去年12月份下调了基准利率,这是该行自2005年8月以来首次降息,但该行在本月早些时候的政策会议上选择维持利率不变。

英国股市富时100指数周二反弹2.9%,之前美国联邦储备理事会(FED)大幅降息推动金融类股上涨。富时100指数在震荡交投中收高161.9点,报5,740.1点,稍早曾最多下挫4.3%。交易量创下2007年10月以来最高水准。富时100指数周一挫跌5.5%,遭遇911事件后最大单日跌幅,成份股市值蒸发近770亿英镑。今年以来富时100指数已跌去11%,因担忧美国经济的健康状况。泛欧绩优股指标FTSEurofirst 300指数今日亦收高。

汇价日高1.9628,日低1.9337,尾盘在1.9610附近整理;日升跌率0.911%,日涨跌幅0.0177,收于1.9608。

技术指标显示,汇价的短期日均线系统有呈收敛集聚缠绕态势,汇价位于其间偏上及30日均线(1.9813)之下,显示短中线向空的概率增大,短线偏多。汇价若站稳于1.9590之上则短线偏多,上挡压力位于1.9660、1.9720;下挡支撑位于1.9550、1.9490;1.9530与1.9650(中位1.9590)分别为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(2.0237)之下,显示中线向空的概率增大;汇价若受压于2.0050之下则周线偏空,下破1.9660则周线向空,下挡周线支撑位于1.9300;1.9660(中位2.0050)为汇价周线向空的分界线。

汇价现概略位于中长线向多的概率增大;中线向空的概率增大;短中线向空的概率增大,短线偏多;周线若受压于2.0050之下则周线偏空,下破1.9660则周线向空;日线若受压于1.9590之下则短线偏空,下破1.9530则短线向空,上破1.9650则短线向多,有望震荡整理的位置。

短线分时波动分析显示,暂谨慎认定汇价已经在11月9日日高2.1159受阻回落进入较大级别调整的概率增大;汇价已经在11月28日日高2.0831结束反弹进入较大级别C波下跌(或下跌波动)的概率增大,现运行在C波5的延伸下跌波动末段中,且已经运行至末段的概率存在,不排除已经在22日日低1.9337结束下跌进入短线反弹或较大级别反弹的可能。若汇价在短线压力附近受阻回落、则有望向1.9550、1.9490附近测试支撑,且不排除继续下破的可能;若在1.9550、1.9490附近受到支撑则有望上试1.9660、1.9720附近压力,且不排除继续上破的可能。同时,市场依然对汇价持续延伸缓慢下跌探试支撑(1.9250-1.9350)的可能性保持警惕,55个交易日下跌的时间窗在周五前后。

今日,汇价有望震荡整理。

今日强压力1.9720,弱压力1.9660;强支撑1.9490,弱支撑1.9550。

澳元/美元

1月22日,澳元下探支撑后反弹。

据调查,有鉴于新西兰通胀压力持续上扬,该国央行本24日开会将维持指标利率于8.25%的高档水准。据对15名分析师的调查显示,新西兰央行24日惠灵顿时间9:00将会宣布维持官方现金利率不变。自从07年3月到7月间四次升息后,新西兰央行就一直未曾变动利率。新西兰通胀年增率已经逾越新西兰央行1%到3%之间的目标区间,而且到2009 年中之前,该国通胀率都还会超过这个目标。分析师认为,除非全球经济停滞,否则居高不下的通胀压力将促使该国央行09年之前都不会调降利率。

澳大利亚统计局数据显示,澳大利亚07年12月新车销售经季节因素调整后月比上升1.1%,从11月的90,405辆增至91,384辆。澳大利亚统计局对07年12月新车销售的趋势预估值月比上升0.8%。趋势预估值进一步平滑经季调数据。统计局称,12月份客车和运动型多功能轿车销量季调后分别上升3%和0.9%。

商业信息供应商邓白氏公司(Dun & Bradstreet)22日表示,它已提高了对澳大利亚2007年经济增长的预测,从3.9%提高至4.1%。因为2007年澳大利亚家庭支出强劲,政府投资以及进出口增长稳健。邓白氏在全球经济和风险展望报告中表示,增长率加快将使澳大利亚央行保持对通货膨胀压力的警惕,有可能再次加息。澳大利亚央行从8月以来提高利率50个基准点,一些经济学家认为,如果23日公布的第四季度基本通货膨胀率超过2%到3%的目标范围,澳大利亚央行可能在2月的会议上再次加息。利率提高,加上全球经济环境转坏,预计将使2008年经济增长放缓至3.5%,2009年至3%。邓白氏在报告中表示,澳大利亚将不会免受美国经济放缓的影响。美国次级抵押贷款危机的后续影响对亚太地区经济造成威胁,特别是中国,印度和越南,使得澳大利亚出口贸易环境更加不稳定。美国对亚洲进口需求的下降将导致亚洲国家对国际采购产品和服务的需求减少。这对超过40%的澳大利亚出口企业来说是个坏消息,这些企业的产品在亚洲地区销售。新南威尔士和维多利亚等州遭受亚洲国家需求减少的打击最严重,这些州三分之一的出口都是到亚洲地区。大多数出口企业都是中小规模的企业,使它们特别难以抵挡亚洲地区经济放缓的冲击。

澳大利亚财长斯万22日表示,美国次级债危机的余波将很可能导致全球市场继续震荡,亚洲经济增长将有助于澳大利亚经受住全球经济增长放缓的影响。澳大利亚财长斯万(Wayne Swan)22日表示,美国次级债危机的余波将很可能导致全球市场继续震荡,但亚洲经济增长应当会支持澳大利亚经受住全球经济增长放缓的影响。斯万称,“对美国次级债危机余波相关损失程度的不确定性仍旧存在,美国次级债危机余波将很可能在未来一段时间内导致市场出现一定程度的震荡”。但为了稳定投资者情绪,斯万称澳大利亚仍然“将安然度过动荡期”。澳大利亚基准S&P/ASX 200指数22日下跌6%左右,响应全球市场波动。斯万表示,“当前亚洲以及发展中市场经济增长的前景正帮助我们经受住其他地方产生的余波。”

澳洲股市指标S&P/ASX 200指数周二大跌7%,录得该指数成为指标股指以来的最大单日百分比跌幅,澳股加入全球股市急挫的行列,受对美国经济恶化恐将拖累全球经济的疑虑影响。资源和金融类股拖累指标股指挫跌393.6点,收于5,186.8点,为自2006年10月最低收盘位。该指标股指已连续第12个交易日下跌,今年迄今累计跌幅达18%,尽数抹去2007年录得的涨幅。较在2007年11月创下的纪录高位6,851.5点相比,该股指已累计下挫24%。

汇价日高0.8720,日低0.8512,尾盘在0.8680附近整理;日升跌率0.836%,日涨跌幅0.0072,收于0.8684。

技术指标显示,汇价的短期日均线系统与30日均线有呈缠绕态势,汇价位于其间及30日均线(0.8746)之下附近,显示短中线向空的概率增大,短线向空或偏空。汇价若受压于0.8700之下则短线向空,下挡支撑位于0.8640、0.8590,上挡压力位于0.8730、0.8780。0.8700(中位0.8810)为汇价短线向空的分界线。

周技术指标显示,汇价位于30周均线(0.8705)之下,显示中线向空的概率增大,但不排除在较宽幅震荡中寻求中线方向的可能;汇价若站稳于0.8760之上则周线偏多,下破0.8700则周线向空,下挡周线支撑位于0.8500;0.8700(中位0.8760)为汇价周线向空的分界线。

汇价现概略位于中长线向多的概率增大;中线向空的概率增大,但不排除在较宽幅震荡中寻求中线方向的可能;短中线向空的概率增大;短线向空或偏空;周线若站稳于0.8760之上则周线偏多,下破0.8700则周线向空;日线若受压于0.8700之下则短线向空,有望震荡整理的位置。

短线分时波动显示,暂认定汇价已经在11月7日日高0.9399附近见波段高点进入调整的概率增大。汇价自波段高点1月15日日高0.9018受阻回落进入下跌波动的概率增大;现暂谨慎认定运行在C波2反弹中的概率较大。

今日,汇价有望震荡整理。

今日强压力0.8780,弱压力0.8730;强支撑0.8590,弱支撑0.8640。

欧元/日元

1月22日,汇价下探支撑后反弹。

汇价日高156.42,日低152.12,尾盘在155.70附近整理;日升跌率1.678%,日涨跌幅2.57,收于155.72。

技术指标显示,汇价的短期日均线系统呈空头排列但其跌势趋缓,汇价位于其间偏下及30日均线(161.28)之下,显示短中线向空的概率增大,短线偏空。汇价若受压于156.70、157.90之下则短线偏空,下挡支撑位于154.70、153.700。155.40(中位157.90)为汇价短线向空的分界线。

周技术指标显示,汇价位于30周均线(162.32)之下,显示中线向空的概率增大;汇价若受压于161.50之下则周线偏空,下破158.90则周线向空,下挡周线支撑位于152.50。158.90(中位161.50)为周线向空的分界线。30月均线151.82-152.20附近有较强支撑。

汇价现概略位于中长线向多的概率增大,中线向空的概率增大,短中线向空的概率增大;短线偏空;周线若受压于161.50之下则周线偏空,下破158.90则周线向空;日线若受压于157.90之下则短线偏空,下破155.40则短线向空,有望震荡整理的位置。

短线波动分析显示,谨慎认定汇价已经在波段高点11月7日日高167.63附近结束反弹、进入大级别调整(或大级别下跌波动)的概率较大;已经在12月27日日高166.65结束B波反弹、进入较大级别C波下跌的概率继续增大;现或许运行在C波3-4震荡中。汇价若在156.90、157.70附近受压、则有望下探154.70附近支撑,且不排除继续下破的可能。市场对汇价已经在22日日低152.12附近受到支撑进入短线反弹或波段反弹的可能性保持警惕。

今日,汇价有望震荡整理。

今日强压力157.70,弱压力156.70;强支撑153.70;弱支撑154.70。

(以上为个人观点,仅供参考;据此入市,风险自担。汇市有风险,投资请慎重。) |

2026.2.13 图文交易计划:美指持续震荡 等481 人气#黄金外汇论坛

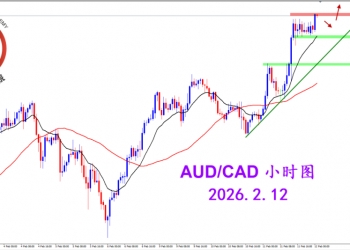

2026.2.13 图文交易计划:美指持续震荡 等481 人气#黄金外汇论坛 2026.2.12 图文交易计划:多头持续挺进 澳580 人气#黄金外汇论坛

2026.2.12 图文交易计划:多头持续挺进 澳580 人气#黄金外汇论坛 2026.2.11 图文交易计划:磅加坚决阴线 适699 人气#黄金外汇论坛

2026.2.11 图文交易计划:磅加坚决阴线 适699 人气#黄金外汇论坛 2026.2.10 图文交易计划:美瑞大幅下跌 等670 人气#黄金外汇论坛

2026.2.10 图文交易计划:美瑞大幅下跌 等670 人气#黄金外汇论坛