1 恐龙效应

7800万年以前地球的自然环境是那么的温暖和潮湿。此时爬行动物非常迅速的适应了当时的自然环境,将自己快速发展壮大起来。由于对环境的适应,而抢占了越来越多的生存资源,最终成为当时地球的主人。突然地球的自然环境开始变得寒冷与干燥,曾经带上光环的恐龙迅速的灭绝了,而从来就没有展露过锋芒的昆虫却活了下来。

市场和我们生活的自然界有很多相似之处,在不同的时间段内表现出截然不同的市场特征。以股市为例,95年以前市场热点是小盘、绩优、含权;95年市场热点是异地、大盘、低价;96年到97年上半年市场热点为绩优、大盘的行业龙头;97年下半年到2001年市场热点为绩差、小盘、曾经被誉为“死亡板块”的题材股票;2001年至今的市场热点又回到以业绩为主线的价值投资。

大盘与小盘、绩优与绩差、价值与题材等等,这些互相矛盾的概念都曾在股市某个特定的阶段称霸一时。98年至2001年市场以不炒市盈率而炒“市梦率”为主流理念,而之前和之后市场的主流理念都在宣称“业绩是市场永恒的主题”。从基本面来划分的话,还可以把特点的概念进行更细微的划分。但这些更微观的概念,似乎寿命会更加的短暂。

从技术面来看,市场在不同的时间段内也表现出截然不同的市场特征。有时价格在一个非常窄幅的空间内不断整理,有时价格又在不加停顿的勇往直前;有时市场牛市冲天,有时市场又熊气弥漫;有时市场运行的非常缓慢,总是一步三回头,有时市场的趋势特征又强大的超过所有人的想象力。

根据“巨变效应”我们可以发现,这种截然不同的转变往往发生在非常短的时间内,而并不是缓慢渐进的改变。2001年6月之前市场不温不火的横向整理,而之后市场却迅速走出了夸张的下跌行情;2005年7月以前市场熊气弥漫,而之后似乎突然就变成了势不可挡的牛市。这种在两个极端之间跳动的现象,在市场上屡见不鲜。

做交易不外乎就是靠对规律的寻找,找到某种概率优势。而规律我们又可以分为微观规律、宏观规律。越微观的规律就越能让交易者创造出越辉煌的战绩,但同时越微观的规律能够保持有效的时间就越短。同样,越宏观的规律就越能够保持更长的有效期,但同时越宏观的规律就越难在某个特定的时间创造出辉煌的战绩。

曾经在股市上,熊市中我通常不是做得最好的,做得最好的是死空头;牛市中我通常也不是做得最好的,做得最好的死多头;但有意思的是,一轮牛雄循环过后,能够超越我战绩的人总是寥寥无几。所谓死空头就是把熊市中任何上涨都视为反弹的人,死多头就是把牛市中任何下跌都视为回调的人。而对于我来说,无论牛市还是熊市,也无论我是看涨还是看跌,只要是能够超过一定幅度的反向运动,我都会视为趋势的改变。如果趋势没有改变,我会在其后更不利的价位重新找回自己的位置。很显然有成本的人,永远没有无成本的人利润大。

也许“恐龙效应”真得能够很好的解释,为什么很多交易者都是在戴上光环后快速的陨落。能够戴上光煌的交易者,必然更多的利用、依赖了市场中的微观规律。同时他们的辉煌也不可能过多的在交易中考虑到成本问题。一个交易者越能适应当时的市场环境,似乎就越不可能适应变化后的市场环境。这时通过过度适应市场而戴上光环的同时,也就为其后的陨落卖下的伏笔。当市场的特征出现巨变的时候,这种过度适应市场的交易者就会被市场迅速的扫地出门。

在我们的地球上生活着脱颖而出不久的哺乳动物,也生存着远为古老的昆虫,但这之间的恐龙却灭绝了。有意思的是,在我们能够看到的交易书籍中,也存在着别无二致的现象。我们能看到最近几年才风靡起来的最新交易技术,也能看到上个世纪初流传下来的交易理念,但这之间的几十年似乎真的是一种真空。记得97年时,市场流传着一种“小波浪理论”的分析方法,据说当时抄低逃顶屡试不爽,但后来这种方法就没有任何用武之地了。也许越古老的、越简单的交易理念才能越接近交易的本质,而那种精确的交易技术似乎总是会短命的迅速被人遗忘。

按照这种理论推导下去,我们不难得出这样的结论:好的交易者应该是那种从来没有展露过头角的人。这和我们的常识似乎不太相同,交易比赛的获胜者在展示他们辉煌战绩的同时,总是能够吸引更多交易者的眼球。在我看来,好的交易员应该是默默无闻的,他们没有任何可以炫耀的辉煌。而这些默默无闻者,却一遍一遍的看着其他高手从戴上光环到迅速陨落的表演。

2 钟摆效应

我小时候在学校内看一本关于股市的书,有一位同学觉得挺好奇,也非要看一看。由于他并非“身在此山中”,所以也就没有股民身上固有的那种追求幻觉(完美的确定性)的倾向。从而说出了一句非常经典的话:“我发现书中的内容几乎都是矛盾的”。顺便说一句,那不是一本关于一整套交易理念的书籍,而是一本东拼西凑起来的有关交易技术的书籍。对于现在的我而言,这样的书根本就不值得一看。

没错,我这位根本没有做过交易的同学,真是说出了关于市场的真谛。所谓市场,当中根本就不存在什么能够为一次交易负责的单向真理,而是由众多对立矛盾的概念组合而成的。我们这些交易者都是在这样的至理名言中成长起来的:要顺势而为,但不要追涨杀跌;要高抛低吸,但不要逆势交易;交易者不能够贪婪、不能够恐惧。。。。。。我就奇怪了,你不贪婪,干嘛还要来到股市?

市场至少从概念上来看是对称的,贪婪与恐惧、趋势与整理、敏感与迟钝、业绩与题材、大盘与小盘等等都是“成对”出现的。当你能够找到一种交易的方法,那么我肯定还存在一种与你相反的交易方法存在。或者说,任何方法在不同的历史时段内都是会有“占便宜”和“吃亏”的时候。有人认为,业绩是股市永恒的主线,但这种思路在1997年至2001年的4年间将会陷入泥潭。我深信,市场就像一块磁铁,有S极就有N极,而磁单极并不存在。

当然上面的论述完全是站在宏观的角度上,而在微观上市场确实能够在某一特定的时段内重复着某一极端的单向规律。根据“巨变效应”中阐述的内容,我们可以想象得到:市场在宏观上应该是在两个单向的极端间摆来摆去,这就是我所说的钟摆效应。

市场的钟摆效应确实存在着钟摆的某些特征。我们经常听到这样的说法:横的时间有多长,立起来就有多高。这就是有点类似于江恩理论的“时间换空间”,市场用整理的时间换取了未来大幅波动的空间。同时也有“空间换空间”的说法,市场用大幅上涨的空间换取了未来大幅下跌的空间。在江恩看来,时间和空间从本质上来说是一回儿事。从交易者的信念中,我们也能够看出这种转换现象。当97年业绩信念深入人心后,市场进入了长达4年的题材市;而当2001年题材为王的信念深入人心后,市场至今都在围绕着业绩的主线。这种“捧得越高,摔得越狠”的现象,与真正钟摆左边摆动的越高,右面也就摆动的越高的规律不谋而合。

如果说钟摆的摆动是绝对对称的话,那么市场是否也是绝对对称的呢?假设,市场是绝对对称的话。那么任何一致性的交易方法在交易足够多的次数以后,最终的战绩都会趋向于零。这时任何交易方法都不可能在宏观上从市场上获利,而不采用基于从概率引申出的一致性交易方法的交易者又和赌博无异。这时的市场就是绝对的效率市场!

我不否认市场在很大程度上是对称的、是具有“效率”的。但万幸,市场并非完全对称的。比如,经济会随着时间而不断增长,这就是一个不对称性。由此就能够产生一种“随便买、随时买、不要卖”的长期指数化投资策略。市场是人性的一面镜子,如果人性具有不对称性的话,那么市场也就自然会具有不对称性。本书的全部交易理念都是基于人性的不对称性,使得市场具有某种概率上的不对称性。利用这种概率上微弱的不对称性,建立一种具有概率优势的一致性交易策略,从而实现长期必然的获利。这些我们会在后面详细的探讨,这里我们需要了解的就是:虽然市场并非完全对称的,但对于一种方法而言,前人的利润必然会由后人来买单(当然这种买单未必和之前的利润绝对相等)。

这种不完全对称是存在无疑的,但同时又是非常微小的。既然股民的战绩具有“7赔、2平、1赚”的规律,那么市场就绝对不可能是完全对称的。有意思的是,股民并非次次出错,所以这种不对称性也是略微的。在市场上长期必然获利的方法,完全来自于大多数股民的集体误区。这样一来,我们如果能够研究明白大多数股民为什么亏损,那么就能轻松找到获利的办法。

3 高低错觉

在我看来,更多的交易者都不是趋势思维的信徒。他们不甘心当“傻子”,而在任何一笔买卖当中都要考虑所谓高低的问题。这本身就是一个误区,高低根本就不应该作为买卖的理由!对于我这样的趋势信徒而言:只要上涨还在继续,那么多高都不嫌高;只要下跌还在继续,那么多低都不嫌低。可是市场上总是流传这样一种说法,交易获利的根本在于低买高卖。也许这种说法并没有任何的错误,只有未来卖出的点位比买入时更高,交易者才能够获利。请注意,这时的“低”是以未来作为参照物,而绝对不是以过去作为参照物!遗憾的是,更多的交易者都喜欢同历史比较而得出高低的结论。在他们看来,只有买的比“历史”低,才算是聪明。如果今天的价位比昨天高,那么今天买入的人就是傻子。

也许市场除了有趋势特征以外,确实还存在整体特征。这就是所谓的负反馈,涨多了就要跌,跌多了就要涨。那好,我们就同历史比较,来迁就整理思维的信徒吧。这时有一个不容忽视的问题:既然所谓高低是一个相对的概念,那么我们该如何选择参照物呢?

大盘从998点涨至4336点,然后又跌至3400点。那么这个3400点到底是高还是低呢?如果我们画一条水平线,就能够找到2007年4月9日的上证指数也是3400点。那么同样的3400点到底又是高还是低呢?我相信,大多数股民对于第一个3400点都会以4336点为参照物得出低的结论,而对第二个3400点又都会以998点为参照物得出高的结论。这时同样的3400点在不同的参照物面前,得出了截然不同的高低评价。由此看来,即使是整理思维的交易者,他们对于自己极其在乎的高低问题,所作出的评价也是不客观的!

股民通常都喜欢于卖高买低,这时对于各股而言就会出现一个有意思的现象。股票越涨市场介入程度就越低,而股票越跌市场介入程度就越高。所谓市场介入程度,是指参户的参与程度。道理很简单,一只反复上涨的股票,曾经的持有者会因为价格高而卖出,同时持币者也不会买入找不到高点作为参照物的股票。我有点理解大多散户了,自己当了傻子不要紧,只要之前有更傻的人就行。事实上,任何一个点位买入股票,都有可能被套牢。但是买入上涨的股票就有可能成为最傻的人,而买入正在下跌的股票就会有之前的买入者肯定比自己傻。这就是人性丑陋的一面,就像老话说的“死了也要拉一个垫被的”。当600788跌至0.2元时,14元的买入者要比15元的买入者好受一点吧。在2001年的散户厅内,我发现了这样一种可悲的现象。一群炒股票的中年妇女,互相打听对方套牢的股票,然后她们就去抄同伴的底。无论未来的涨跌,他都能占到同伴的便宜。后来的事情就更加可笑了,这些人在绝对公平、自由的资本市场上,居然开始勾心斗角、甚至关系紧张。

在那个庄股横行的年代,庄家反复利用散户这种心理弱点以及对高点的判断错觉。一只股票从5元涨到10元时,散户会越来越少,这时筹码流向庄家和趋势跟踪者手中。请注意,更多的散户不是趋势思维的信徒,所以无论如何股票怎么涨,敢于追高买入者都是少数,这样一来庄家无论如何都出不来。当股票一路上涨时,能够抛售的散户越来越少,所以越涨就越不费力气。如果庄家准备在20元实现成功撤庄的话,那么通常会拉高到30元、甚至40元。道理同样很简单,没有“打折效应”,散户是不会当傻子的!坐庄并不复杂,从5元到10元完成吸纳,然后空拉到40元,之后的下跌就会不断的套牢抄底盘!当然随着股票的上涨,基本面都会或多或少的变好,最低限度也会流传出来一些概念。可爱的散户朋友们,就会用折扣价格买入富有丰富概念的“优质股票”。按照常理来说,基本面通常是跟着股价走的。我们可以把基本面理解为60日均线,也就是说基本面的最高点通常落后于股价的最高点。当股价与基本面(60日线)相交以后,股民就会有一种超值的错觉!如果股民习惯于将过去三个月的价格当作参照物的话,那么60日均线就成为了股民对于高低判断的形象表述!

这不由得让我想起一种销售策略。数年前,我所在的手机公司推出一款具有“超长待机”功能的手机。那时这种功能并不普及,所以消费者也很难说得清其到底价值几何?如果这款手机低价销售的话,那么消费者就会认为超长待机并不值钱(其实也是不值钱)。公司的销售策略就是:花费重金宣传,同时高价销售。我们这些业务员都感到销量不大,建议公司降价销售。公司给我们的答复是:现在并非让你们“冲量”,而只要让消费者知道这款手机即可。只要我们把高价位挺住两个月,那么未来的每一次降价都能使销量上一个台阶。确实高明!消费者如果没有参照物的话,很难对于贵贱做一个“合理”的判断。就像股民也同样并不了解股票应该价值几何,尤其是不明白一种题材、一种概念价值几何,没有参照物同样也很难判断的道理是相同的!

这不由得又让我想起一个有趣的故事:佛祖某日下山看到一家商店供奉着一尊精美的佛像。佛祖非常喜欢,决定将其买下来。老板看出佛祖的喜欢之情,所以将并不值钱的佛像开价5000元!佛祖扬长而去,回寺与众僧讲述此事。众僧都谴责利欲熏心的商人,并且决定教训他一下。但佛祖说:这道不必,他有办法用1000元的价格将佛像买下,并让众僧听他的安排。每隔一日让一位僧人以比昨日低500元的价位去商店内购买。第二天僧人出价4500点,店老板不卖;第三天另一僧人出价4000五,店老板同样不卖。。。。。直到数日后,一位僧人出价500元,店老板肯定还不会出售。次日,佛祖再度下山,轻松的以1000元的价格将佛像买下。这其中的奥秘并不复杂,读者朋友们可以想象一下店老板每日的心情变化。其实经历过熊市的读者,一定会深有感触。

在我看来,趋势与整理并不矛盾。事实上,每个交易者都在运用趋势和整理这两种思维,只不过他们的尺度并非相同。关键是,让整理的尺度大于趋势的尺度一个数量级!中线追涨杀跌,那么长线就是高抛低吸。遗憾的是,更多的交易者乐意于中线高抛低吸,长线追涨杀跌。如果股票从10元涨到20元的话,那么12元买入股票、右半球跌至18元卖出,难道就不是高抛低吸吗?事实上,更多的股民乐意于12元高抛,而18元低吸。

4 对错悖论

某日一位赌徒赢得了比一年工资还多的钞票,回家后太太像迎接功臣一样准备好了丰盛的酒菜。不久这位赌徒又输掉了更多的金钱,这次他的太太说什么也不让他进门了。赌博是原因,输赢是结果;是否赌博是可以确定的,而输赢是无法确定的。那么交易者对于交易方法而言,是否也想这位赌徒的太太一样,用结果来决定一切呢?

有时我在想:我们这些交易者的喜怒哀乐、甚至是对错的评价,都是完全建立在我们根本不能左右的结果上,这难道不可笑吗?在大多数的交易者看来,能赚到钱的方法就是好的方法,而能亏钱的方法就是坏的方法。如果真的按照这样的逻辑来分析对错的话,那么任何方法都是好的方法,同样任何方法也都是坏的方法。

这种对错观的直接产物就是我们后面要谈的“学习效应”,这样一来我们就陷入了永无止境的“狗咬尾巴”的怪圈中而无法自拔。事实上,交易者达到成熟的起点与终点之间的距离并不遥远,但通常交易者都是在原地转圈而停滞不前。在我看来,交易者能否取得成功,从某种意义上来说就是取决于坚持“错误”与改正错误的能力。其中第一个“错误”代表自身交易策略带来的合理亏损,而第二个错误代表交易方向错误而出现的亏损。这就是庄子所说的“外化而内不化”。这方面的内容我们稍后再详细探讨,这里我希望读者朋友们明白的是:对于对错的评价应该是基于交易策略而不是基于结果。

对于任何交易者来说,都必须找到自己应该承担的东西。交易绝对不是没有成本的不劳而获,所以我们必须首先确定我们能够承担的成本是什么?然后,找到一种合理的策略来一致性的实现全部交易。这就是每一位交易者成长中找到的基石!当你知道什么样的行情是你必然亏损的行情时,那么你自然就找到了什么样的行情是你必然能够获利的行情。在交易之路上,我们走的再慢都没有关系,但是我们必须确认自己是在向前走。如果你不能接受“盈亏同源”的事实,那么你就不可能找到固定的基石,自然你的全部交易技术就只能够是空中楼阁。

在“巨变效应”中,我们讲述了“原因是渐进的;结果是跳跃的”的道理。一根单独的稻草无法压倒骆驼,之前的稻草并非毫无价值。没有压倒骆驼的稻草就是你的亏损;而最终压倒骆驼的稻草就是你的利润。这就是“盈亏同源”的道理!当你规避了亏损,自然也就规避了利润。明白吗?最后一根压倒骆驼的稻草并非是特殊的!那么,让你盈利的交易也并非是由于特殊的方法而产生的!请记住,盈亏是不可分割的! |

2026.2.13 图文交易计划:美指持续震荡 等1416 人气#黄金外汇论坛

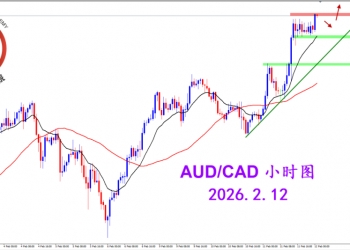

2026.2.13 图文交易计划:美指持续震荡 等1416 人气#黄金外汇论坛 2026.2.12 图文交易计划:多头持续挺进 澳1370 人气#黄金外汇论坛

2026.2.12 图文交易计划:多头持续挺进 澳1370 人气#黄金外汇论坛 2026.2.11 图文交易计划:磅加坚决阴线 适1572 人气#黄金外汇论坛

2026.2.11 图文交易计划:磅加坚决阴线 适1572 人气#黄金外汇论坛 2026.2.10 图文交易计划:美瑞大幅下跌 等1494 人气#黄金外汇论坛

2026.2.10 图文交易计划:美瑞大幅下跌 等1494 人气#黄金外汇论坛