外汇市场技术解盘 - 赵燕京 (12月19日)

美元/日元

12月18日,汇价震荡整理、略升。

日本央行18日公布的初步资金流通数据显示,日本家庭9月底持有的金融资产额年比增加2.7%达到1.4950千兆日圆,略高于6月底的1.4948千兆日圆,但比3月的1.502千兆日圆有所下降。家庭金融资产从最近高点回落是由于年初以来日本股市的下跌引起的。但日本家庭所拥有股票的价值仍高于一年前。日本家庭金融资产数据广受关注,因为资产额的变动可以影响消费者的信心。该数据显示,尽管消费者支出没有如决策者期望的强劲增长,但日本家庭金融状况依然良好。

日本内阁府办公室(Cabinet Office)15日表示,已经将日本7月至9月当季的GDP供需缺口从此前宣布的0.4%下调至-0.1%。此次变更主要体现在日本7月至9月GDP和其他数据的大幅下修。实际GDP和潜在GDP之间的差异叫做GDP缺口,GDP缺口为正,表明潜在需求超过供应,对价格构成上行压力。此前,内阁府办公室曾预测,1月至3月当季GDP供需缺口八年来首次显示为正值。日本06年1月至3月当季GDP缺口为0.1%,7月至9月当季GDP缺口下滑至负值。上述近期宏观经济数据的下调,使日央行短期内更难实施加息举措,该央行曾表示,GDP缺口为正将刺激消费价格增长,但最新数据显示该数据为正,私人部门的经济学家称,日央行或须重新考量其在货币政策决策中对物价水平上扬的经济设想。

高盛仍预计日央行将在07年第一季度再度,最有可能在2月17-18日的会议上加息,在此之前将在1月18日重新评估经济增长和物价前景,且将于2月15日左右公布第四季度国内生产总值(GDP)。预计日本第四季度GDP增幅将明显加快至2.7%,而第三季度增长0.8%,这足以为再次加息提供理由,尽管消费者价格指数(CPI)迟缓。高盛认为,要到07年年中以后,经济环境才能允许日央行对政策利率进行持续的调整以使其达到中性水平,因届时个人消费将反弹,价格上升趋势将稳固。日央行于今年7月结束六年来的零利率货币政策,将隔夜拆款利率由零调高为0.25%。该央行即将于12月18日召开为期两天的货币政策会议,市场普遍预期日央行将继续维持利率于0.25%不变。

日本百货店协会(Japan Department Stores Association)18日宣布,日本11月全国百货店销售年比下降0.2%至6873亿日圆。日本百货店协会表示,因天气温暖使冬季服装销售受到影响,所以日本全国百货店销售连续第二个月下降。季节性商品销售相对强劲,但并不足以抵销服装销售的下降。日本11月服装销售年比下降2.0%至2651亿日圆,服装销售占日本百货店销售的最大比例,食品销售次之。日本11月食品销售年比上升1.4%至1789亿日圆。日本百货店协会上述数据是对96家公司和277家商店的调查做出的。日本百货店协会还表示,11月东京百货店销售年比下降0.7%至1715亿日圆,也是连续第二个月下降。

日本财务大臣尾身幸次(Koji Omi)日前表示,预计06财年的税收将达53万亿日圆左右。尾身幸次表示不能进一步评价这个数字。对于07财年,他表示整个预算将会稍低于83万亿日圆,政府将把政府新债券的发行由本财年约30万亿日圆的规模削减逾4.4万亿日圆。日本首相安倍晋三(Shinzo Abe)已呼吁收紧新债券发行的上限,命令削减07财年债券发行超过4.4万亿日圆,以使日本的财务状况好转。日本的公共债务约为GDP的1.5倍。尾身幸次称,预计这个预算将十分充裕地克服首相提出的困难。税收之外的收入将在4万亿左右。财务省将于20日提交预算案。

据悉日本财务省计划增加2007财年初步预算至83万亿日圆,而2006财年初步预算额为79.69万亿日圆,这将是政府三年来首次在年比基础上增加预算。预算上调反映了日本政府在人口老龄化和逐渐降低的出生率上所面临的日益增长的压力。政府正努力提高老龄化人口退休金和保健开支,同时设法增加儿童保育支出以鼓励更多的夫妻养育小孩。日本政府2006年预算八年来首次降至80万亿日圆以下,低于2005财年预算3%。财务省发言人Akihiro Nakashima18日称,财务省官员仍在就2007财年预算做最后讨论,预计将于20日晚宣布结果。另外日本首相安倍晋三(Shinzo Abe)18日表示,他指示财务大臣尾身幸次(Omi)将2007财年国债发行做最大幅度削减,以巩固财政。日本是工业化国家中国债最高的国家。日本政府欲将2007财年初步预算中债券发行削减约4.5万亿日圆至24.5万亿日圆左右。

因对企业盈利持续增长的憧憬促使投资者继续买入蓝筹股,日经指数18日收涨0.3%,至16962.11点,创自5月9日以来最高收盘水平,且为连续六个交易日上涨。交易员称,日经指数逐步上涨的趋势不会改变,因15日发布的日央行短观调查不但使投资者对经济前景持乐观看法,还降低了央行在19日结束的行政策委员会会议上加息的可能性。东证指数收盘上涨0.5%,至1665.32点。东京证交所一部交投温和,成交16.01亿股。

韩国央行在一份声明中称,为协助扩大银行的海外有价证券投资,自07年1月1日起,韩国银行业者与韩国央行进行货币交换,所取得的外币资金可用于投资海外证券。韩国央行表示,银行业者自此将可节省外币资金的融资成本,因央行准备以较业者在海外融资更低的成本提供资金。对韩国央行来说,此种交换安排亦有助撙节央行在本国金融体系吸收过剩的韩圆流动资金的成本。目前韩国银行业者与韩国央行进行货币交换,取得的外币资金仅可用于为银行客户的资本财进口融资。

泰国财政部长蒂耶通(Pridiyathorn Devakula)18日表示,泰国央行(Bank of Thailand)将在格林威治时间09:30召开的新闻发布会上公布一个抑制泰铢过度升值的历史性举措。蒂耶通称,泰国央行的声明值得期待;这将是一个历史性的声明,内容涉及央行为防止泰铢过度走强而推出的管理措施;对于出口商来说,这将是一个好消息。蒂耶通没有透露更多细节,但泰国央行行长助理Nitaya Pibulratanagit15日曾表示,央行正考虑对所有短期资本流动征税,作为抑制泰铢过度升值的备选方案之一。在蒂耶通发表上述讲话之前,美元/泰铢汇率已从35.26泰铢反弹至35.30泰铢。而在泰国央行宣布将召开新闻发布会之前,美元/泰铢曾于18日早盘一度创出九年低点35.09泰铢。

从19日开始,泰国央行(Bank of Thailand)将要求金融机构扣留所有流入资本的30%,以此遏制不断攀升的短期资本流入规模。短期资本的大举流入一度推动泰铢汇价在18日创下九年新高。泰国央行行长Tarisa Watanagase19日在新闻发布会上表示,与贸易及服务相关的资本流入,或泰国居民汇回的投资收益将不会被扣留。只要外商直接投资的项目得到证实,相关的资金扣留将予以归还。除此之外,流入资金被扣留的部分都将在一年后悉数归还,前提是可以证明最初流入的资金一年内都在泰国。若流入资金不满一年即撤出,投资者仅可以收回被扣留部分的三分之二。格林威治时间05:26,美元在上述新闻发布会召开之前从35.365泰铢涨至35.505泰铢。18日早盘,在泰国央行准备召开新闻发布会之前,美元一度跌至35.09泰铢的9年低点。

伊朗政府称,政府已命令央行将其持有的海外美元资产兑换成欧元,从而利用欧元作为对外交易的职能货币。政府发言人伊尔哈姆(Gholamhossein Elham)指出,政府已经命令央行将美元转换成欧元,将欧元作为商业交易的职能货币。此举是在伊朗面临来自美国和联合国安理会要求伊朗同意针对其进行核计划的制裁而不断增加压力情况下产生的。伊尔哈姆补充道,未来伊朗预算也将以欧元计算。

美国商务部18日公布的数据显示,因石油进口和其他海外购买增加,美国第三季度经常帐赤字扩大。第三季度经常帐赤字由第二季度修正后的2171亿美元扩大至2256亿美元,其中约有90%的赤字是由商品和服务贸易赤字造成的。经济学家预期第三季度经常帐赤字为2250亿美元。经常帐户包括商品和服务贸易、转移支付以及投资收入。第三季度经常帐赤字约占GDP的6.8%,第二季度经常帐赤字占GDP的6.6%。第三季度商品和服务贸易赤字为2003亿美元,高于第二季度修正后的1931亿美元赤字额。第三季度商品进口额由4634亿美元增至4807亿美元,商品出口额由2528亿美元增至2621亿美元。第三季度服务贸易盈余由175亿增至183亿美元。第三季度单边转移赤字由219亿美元降至215亿美元。第三季度投资收入赤字由22亿美元增至38亿美元。第三季度海外购买美国企业和机构债券价值1164亿美元,第二季度为1286亿美元。海外出售的美国政府债券为72亿美元,海外购买的美国股票净值为224亿美元。直接海外投资总计为441亿美元。

全国住房建筑商协会(National Association of Home Builders,NAHB)18日公布,单户型预售屋销售指数12月份下跌1点至32,仍在15年来的最低水平附近。11月份该指数为33,未作修正。该指数是由全国住房建筑商协会和富国银行(Wells Fargo & Co.)基于住宅建筑业业务前景调查结果联合编制的。NAHB首席经济学家David Seiders在一份声明中表示,住房市场指数已脱离了9月份时的低点,近期其它一些指标证实,购买环境已有所改善,市场需求正趋于平稳;指针显示房屋购买力上升,消费者对房屋购买环境的信心正在增强,并且购房抵押贷款申请也有所增加。在NAHB住房市场指数中,12月份单户型住宅当前销售分类指数持平于33。NAHB称,未来6个月预期住房销售分类指数上升3点,至48?计划购房人数分类指数下降3点,至23。NAHB总裁David Pressly在声明中称,这是房屋建筑商对未来6个月住房销售的预期连续第三个月上升,显示出了07年形势的良好迹象。分地区看,12月份一个地区的NAHB住房市场指数上升,另外三个地区下降或持平。其中中西部地区上升7点,至22;南部地区下降1点,至39;西部地区下降4点,至31;东北部地区持平于37。该指数已经过季节性波动因素的调整。该指数是根据对住宅建筑商的调查得出的,受访者对当前和近期销售前景的问题作出了回答。该指数高于50表明看好住宅销售前景的建筑商数量多于持悲观态度的建筑商。

据MarketWatch上周(12月11日当周)对一些专业投资人士所作调查显示,专业人士一致认为,美国2007年经济增长或将有所放缓,但不会全面崩盘。标准普耳(Standard and Poor)首席投资分析师Sam Stovall回应上述投资界主流观点称,2007年对经济及投资市场而言将是一个不算太坏的年景,但也料将不是一段极为美妙的时光。美国2006年经济增长率为3.3%。据经济学家广泛预期,2007年上半年美国经济将以较低速率增长,但下半年料将加速。将提振美国经济于2007年下半年加速的原因有二:其一,油价仍将持稳于60美元/桶至65美元/桶,其二房产市场增速届时固然将迟缓但料将不会下滑。高盛(Goldman Sachs)副总裁Robert Hormats指出,目前美国房产和住宅价格正引发全美经济增速放缓。Hormats称,2007年伊始,美国经济增速料将放缓至2%至2.5%,其后直至2007年年末前,经济增长将加速,但如果经济增速继续放缓,美联储将于2007年年中降息,此后在货币政策刺激下,美国经济增长将再次加速。此外将刺激经济再次加速的另外一个因素为,工资水平最终将开始上扬,美国国会中的民主党或将在力主上调美国最低工资水平,自1996年以来,美国最低工资水平一直维持于5.15美元。Hormats称,工资水平上扬将刺激消费者信心,增加消费者支出,并最终提振全美经济。美洲银行(Bank of America)首席经济学家Lynn Reaser也认为,在温和的油价、较低的通胀水平及利率水平有所缓解的情况下,美国经济2007年上半年增速料将放缓,但下半年将回升。所有上述利好于经济的因素均将使股票市场受惠,Reaser预测,自现在起的一年内,市场整体收益率将比目前高出8%或10%。

美国股市周一下跌,因投资者锁定获利,此前油价下挫损害艾克森美孚(Exxon Mobil)等石油类股,盖过了此前并购消息引发的涨幅。投资者还对网络搜索公司谷歌(Google)的获利增长潜力感到担忧。道琼工业指数下跌4.25点,或0.03%,收于12,441.27点。标准普尔500指数下滑4.61点,或0.32%,收报1,422.48点。Nasdaq综合股价指数下挫21.63点,或0.88%,收于2,435.57点。

美国国债18日尾盘基本持平,原因是投资者不愿进行头寸调整,尽管备受关注的住房数据出现下滑。交易员表示,18日市场交投极为清淡,这种情形可能还会在未来几天内延续,因为假日附近交投淡静时期已经来临。对国债市场构成影响的主要经济数据是全国住房建筑商协会(National Association of Home Builders)于后市阶段公布的单户型预售屋销售指数。该指数由11月份的33下降至32。虽然该指数出现下滑,但仍高于9月份时30的15年低点。此外,未来6个月预期住房销售分类指数由45上升至48,为连续第三个月上升。该报告一经公布,国债短暂走高,但涨幅不大,且很快出现了逆转。美东时间下午3:47(格林威治时间21:47),10年期美国国债涨1/32,至100 8/32,收益率报4.59%;30年期美国国债涨1/32,至96 19/32,收益率报4.72%。2年期美国国债持平于99 26/32,收益率报4.73%;3年期美国国债持平于100,收益率报4.62%;5年期美国国债持平于99 22/32,收益率报4.57%。

原油期货18日收盘出现了四个交易日中的首次下降,原因是美国气温将高于正常水平的预报抹去了上周因石油输出国组织(Organization of the Petroleum Exporting Countries, OPEC, 简称?欧佩克)宣布继续减产所带来的涨势。美国国家气象局(National Weather Service)预计,12月份余下时间里美国大部分地区的气温将高于正常水平,受此影响取暖油价格领跌。另一个对油价构成压力的因素是美国国家海洋与大气管理局(National Oceanic and Atmospheric Administration)表示,预计截至12月23日,新英格兰和大西洋沿岸中部地区等主要取暖油消费地的消费量将降至长期和05年同期水平以下。纽约商交所(NYMEX)一月轻质低硫原油期货合约跌1.23美元,至每桶62.20美元,跌幅1.9%。ICE期货交易所布伦特原油期货合约跌1.36美元,至每桶62.13美元。一月取暖油期货合约收盘跌6.03美分,至每加仑1.7214美元,跌幅3.4%。一月重组汽油期货合约跌2.89美分,至每加仑1.675美元,跌幅1.7%。一月无铅汽油期货合约跌2.18美分,至每加仑1.6645美元。最终结算价尚未公布。18日原油价格的跌幅逊于取暖油,重要海运通道连日大雾以及非洲最大产油国尼日利亚的两家石油公司的原油设施发生爆炸均对原油价格构成了提振。虽然12月份的温暖气候对油价造成拖累,但原油价格仍将维持在11月底以来每桶60美元至64美元的区间内波动。交易员们关注的下一个焦点是美国能源部(Department of Energy)定于美东时间20日上午10:30公布的12月15日当周原油和油品库存数据。

COMEX白银期货周一跌至七周低点,因大量多头平仓交易迅速令期银跌破支撑。收盘时,最活跃的3月白银期货下跌45.5美分至每盎司12.525美元,此前跌至七周以来最低位12.40美元。LOGIC咨询机构的Bill O‘Neill表示,白银最近几周吸引了更多的投机买兴,尤其是小型投机客的买盘,但平仓交易使其回落。他称,“市场最初受ETF基金持有量推动而走高,但上涨速度快,下跌速度亦快。”白银走势很具戏剧性,最近白银表现一直好于黄金。交易商指出市场未能守住14美元水准是抛盘的信号。交易商表示,而且由于缺乏黄金市场的支撑,白银走低。既然白银已经跌破了从14美元到12.50美元的一系列支撑,那么下一支撑位料在11.50美元。O’Neill称,“如果白银跌破该价位,那么市场确实很危险了。”虽然黄金期货躲过了如白银期货的大幅跌势,但确实测试了七周低点615.10美元。基准2月黄金合约收跌1.20美元至每盎司617.90美元。在COMEX收盘时,CBOT3月白银期货下跌41美分至每盎司12.57美元,2月黄金合约上涨10美分至每盎司618.80美元。NYMEX铂金期货触及自11月1日以来最低点,跌破1,100美元水准并测试1,096美元。该合约收于每盎司1,102.10美元,下跌2.40美元。钯金期货上涨70美分至每盎司324.95美元。

加拿大央行(Bank of Canada)18日公布,截至12月15日当周,加拿大官方国际储备下降5.7亿美元。截至12月15日,加拿大官方国际储备总额349.95亿美元,截至12月8日当周的国际储备总额为355.65亿美元。截至12月15日,加拿大国际储备构成如下:美元156.14亿美元,其它货币资产储备175.2亿美元,黄金储备6,800万美元,特别提款权9.62亿美元,在国际货币基金组织的储备头寸8.31亿美元。加拿大央行宣布的所有储备数据报告单位均为美元。

汇价日高118.27,日低117.67,尾盘在118.10附近整理;日升跌率0.042%,日涨跌幅0.05,收于118.10。

技术指标显示,汇价的短期日均线系统与30日均线有摆脱缠绕呈金叉态势,汇价位于其上附近及30日均线(116.92)之上,显示虽仍有望在较宽幅震荡中寻求短中线的运行方向,但短线与短中线向多的概率继续增大。汇价若站稳于117.90之上则短线向多,下挡支撑位于117.40,上挡压力位于118.30、118.80。117.90(中位116.80)为汇价短线向多的分界线。

周技术指标显示,汇价位于30周均线(116.49)之上,显示中线向多的概率增大;若站稳于117.40之上则周线偏多,下挡周线支撑位于116.40,上挡周线压力位于118.40;116.40与118.40(中位117.40)分别为周线指标向空与向多的分界线。

汇价现概略位于中线、中长线向多的概率继续增大,短中线向多的概率增大,短线向多;有望在较宽幅震荡中寻求中线的运行方向;周线若站稳于117.40之上则周线偏多、若站稳于118.40之上则周线向多;日线若站稳于117.90之上则短线向多,有望震荡整理或震荡盘升上探压力的位置。

短线波动分析显示,暂谨慎认定汇价已经在12月5日日低114.43附近结束C波5进入B波反弹之中的概率增大,且不排除由此进入较大级别反弹的可能。汇价现运行小A波反弹末段的概率增大(波计数为3波5末段),或许已经(或即将)在118.30-50附近受阻回落进入小B波下跌中。

今日,汇价有望震荡整理或震荡盘升测试压力。

今日强压力118.80,弱压力118.40;强支撑117.40,弱支撑117.80。

欧元/美元

12月18日,欧元震荡整理、略升。

俄罗斯联邦国家统计局公布的数据显示,俄罗斯10月份石油开采增长1.3%,至4100万吨。其中,国内市场加工增长5.6%至1900万吨,出口增长5%至2080万吨。俄罗斯联邦国家统计局称,06年前10个月,俄罗斯石油开采量同比增长2.2%,达到3.988亿吨。 其中,国内市场加工增长5.4%,至1.809亿吨,但出口则减少0.5%,至2.079亿吨。1至10月石油出口在俄罗斯出口总额中的比重为35.2%,在燃料能源商品出口中的比重占到52.7%。一年前这些指标相应为34.8%和54.4%。俄罗斯联邦国家统计局还援引有关俄罗斯和一些主要石油出口国的石油开采比较资料(凝析气除外)。根据这些资料,10月份俄罗斯日产959.3万桶石油,而欧佩克各国日产2944.7万桶石油(其中伊拉克和沙特分别日产195.8万和903.1万桶)。

俄罗斯联邦国家统计局公布的数据显示,俄罗斯11月份工业生产总值同比增长3%,较10月份增长1.5%。 06年前11个月的工业生产总值同比增长4.1%。数据进一步显示,今年前11个月俄罗斯矿产开采总量增长2.2%。其中,石油增长2.2%,达到3.99亿吨,天然气增长2.6%,为5380亿立方米;煤炭增长3.4%,为2.5亿吨。06年前11个月,加工工业生产量增长5.6%,电力、天然气和水的生产与分配增长1.1%。其中,汽车生产增长11.2%,至110万辆;汽油加工增长6.8%,至3120万吨,发电8950亿千瓦时,增幅为4.5%。06年前11个月共生产肉类产品190万吨(增加12.5%),香肠制品190万吨(增加5.8%)。同时今年前11月份的面粉生产量减少了1.2%,降至930万吨;面包和用面粉烤制的食品为700万吨,减少3.5%;伏特加酒和甜酒制品为10.4亿升,减少8.4%;砂糖为51亿吨,减少3.2%。

瑞士联邦统计局Neuchatel表示,因手表及电子设备生产加大,瑞士第三季度工业产值增加。第三季度工业产值季调后季升2.3%年升8.2%,工业销售年增9.1%,订单年增10.1%。瑞士经济正以2000年以来的最快速度增长,预计06年增长3%。全球第二大奢侈品制造商Financiere Richemont AG公司11月报告称06上半财年沛纳海(Panerai)、万宝龙(Mont Blanc)以及积家(Jaeger-LeCoultre)等品牌手表的销售利润年增22%。

法国财政部长布雷顿(Thierry Breton)18日表示,法国将自2009年1月1日起实施个人所得税代扣代缴。布雷顿接受法国回声报(Les Echos)采访时指出,法国企业将于2009年起代扣代缴个人所得税。目前法国个人所得税采取按公历年度收入申报的方式。布雷顿表示,一个特殊委员会最迟将于2007年3月起就法国个人所得税交纳方式改革起草报告,预计改革将于法国2007年大选之前完成。

法国财长布莱顿指出,欧元快速升值对经济具有不利影响。他在接受法国回声报采访时指出,欧元不是近几年法国生活成本上升的主要原因。包括引入每周工作35小时的制度是这一问题的错误之处。欧元兑美元06年已经升值10.5%。

德国零售商协会(German Association of Retailers,HDE)称,圣诞节前零售销售业务显著增长,12月16日是目前销售最为强劲的一天。HDE17日指出,这符合市场预期。嘉士达广利(Karstadt Quelle AG)发言人Joerg Howe也向德国报纸Tagesspiegel am Sonntag确认该公司业务表现卓越。HDE发言人佩伦加尔(Hubertus Pellengahr)指出,如MP3播放器等的电子相关商品表现优异。佩伦加尔预计食品相关产品销售将在12月23日达到高峰。

德国经济部副部长普芬巴赫(Bernd Pfaffenbach)18日表示,07年德国GDP增长率至少为2%。当被问及07年德国GDP增长率是否会在2%以上时,普芬巴赫予以肯定的回答。普芬巴赫同时表示,目前德国经济形势良好,而定于07年1月1日施行的将增值税率从16%升至19%的政策将不会导致经济增长的显著放慢。在10月份发表的长期经济预测中,德国政府预测07年GDP增长将为1.4%。11日当周,3家德国主要经济研究中心均上调了07年德国GDP增长预测值,预测07年GDP增长将在1.9%至2.1%之间。

欧央行(ECB)行长特里谢表示,金融市场已清楚地了解,为实现维持物价稳定的目标,欧央行准备采取一切必要措施。此前,欧央行于12月7日宣布加息25基点,这是其自05年12月以来的第六度加息,目前欧元区利率已升至3.5%的五年高点。特里谢是在接受德国每日镜报采访时发表上述讲话的。他表示,目前有迹象显示,欧元区经济面临第二轮效应的风险与日俱增,例如薪酬涨幅成为现实等。当被问及上述第二轮通胀效应风险已逼近到何种程度时,特里谢称,种种迹象表明,这一方面的风险可能增加。而防止此类风险的渗透十分重要,因一旦风险渗透至经济其他层面,再想恢复物价稳定将非常困难。特里谢还表示,欧元区当前物价稳定面临诸多风险,其中包括石油和原材料成本增加,政府支配价格和非直接税增加以及薪酬领域的第二轮效应风险等。特里谢敦促欧洲控制薪酬涨幅,并提醒工会不要忘记失业率仍保持在过高水平。他表示,如果希望实现持续的经济和就业增长,就必须拥有高度的责任感。每日镜报援引特里谢的话称,美元疲软及美国经济增长放缓并非当前全球经济成长所面临的主要风险。特里谢认为,德国从07年年初开始将销售税提升三个百分点并不会损及欧元区经济增长,且德国06年将其预算赤字重新控制在相当于国内生产总值(GDP)3%的欧盟限额内,这是积极的讯号。此外,特里谢还呼吁德国的国有银行进一步向国外竞争开放,其它欧盟国家推进结构改革进程。

欧央行行长特里谢(Jean-Claude Trichet)日前表示,欧元区的利率水平依然宽松。特里谢称,欧央行理事会认为货币政策依然宽松。债券市场的中长期利率依然有利于经济增长,这是因为欧央行将通胀预期控制在中期内接近于但低于2%的目标中。

欧盟委员会日前表示,欧元区第三季度GDP增速由第二季度的0.9%降至0.5%。第三季度的增速符合委员会11月的预期。委员会还预计06全年GDP将增长2.6%左右,07年将放缓至2%至2.5%的趋势速度之间。第三季度经济增速的下降主要是由于美国经济降温以及德国增值税率上调的影响,但认为影响是有限的。欧盟委员会经济事务主管雷格林(Klaus Regling)称,美国经济下滑主要是国内因素,而欧元区经济主要是由内需支撑,这意味着欧元区经济是自我支撑的。增长预期依然强劲。欧元区主要担心的一个问题是未来的利率走向。过去1年间,欧央行已将基准利率由2.0%上调至3.5%,这些加息举措已使几国财长呼吁欧央行放缓其紧缩周期。

伊朗政府要求伊朗央行将本国海外持有的以美元标价的资产转换成欧元,并使用欧元进行海外交易,欧盟委员会对此拒绝置评。欧盟委员会发言人托雷斯(Amelia Torres)表示,委员会还不确定伊朗政府决定的详情。他称,在还未确切了解决议详情的情况下,不会就此决议的影响进行猜测。委员会不鼓励非欧盟国家使用欧元,但这是一些国家自己的决定。

欧洲股市18日收盘走低,结束了连续10日的涨势。但金融机构Fidelity International和巴克莱资本等重量级投资者,以及汇丰控股(HSBC)的策略师仍看好欧洲股市在2007年的走势。�受金价和银价走软拖累,力拓等矿业类股18日承压下跌。而包括忠利保险(Assicurazioni Generali)在内的保险类股和英国电信集团在内的电信类股也出现不同程度的下滑。然而,受欧元兑美元跌破1.3100提振,汽车行业股票有所上扬,福斯汽车和大众汽车收盘上涨1.6%。但评级机构标准普尔表示,汽车产业前景不佳。�FTSEurofirst 300指数18日收盘下跌0.11%,报1,487.51点,日内高点为1,491.82,同时这也是五年半来新高。该指数年内已累计上涨16.5%,而且一些市场分析师对也仍对市场前景充满信心。�EuroSTOXX 50指数收盘也下跌0.26%,报4,130.06点。�巴克莱资本表示,从绝对和相对角度来看,股票估值并未超过高,相对于债券和现金,他们更青睐投资股票市场。Fidelity International的资产配置主管Trevor Greetham也表示,预期股价将进一步温和上涨。�力拓公司股票18日收盘下跌1.55%,忠利保险股票也下跌近1.1%。�各国主要股指方面,英国FTSE 100指数收跌0.2%,报6,247.4点;德国DAX指数上涨0.68%,报6,597.25点;法国CAC 40指数下跌0.2%,报5,530.32。

汇价日高1.3118,日低1.3052,尾盘在1.3100附近整理;日升跌率0.122%,日涨跌幅0.0016,收于1.3098。

技术指标显示,汇价的短期日均线系统呈死叉空头排列,汇价位于其下附近及30日均线(1.3059)之上,显示短中线向多的概率依然较大,短线向空的概率增大。汇价若受压于1.3130之下则短线向空,上挡压力位于1.3200,下挡支撑位于1.3050、1.3000。1.3130(中位1.3200)为汇价短线向空的分界线。

周技术指标显示,汇价位于30周均线(1.2796)之上,显示汇价中线向多的概率增大;汇价若站稳于1.2930之上则周线偏多;上挡周线压力位于1.3160。1.3160(中位1.2930)为汇价周线向多的分界线。

汇价现概略位于短中线、中线、中长线向多的概率增大,短线向空的概率增大;周线若站稳于1.3160之上则周线向多、若站稳于1.2930之上则周线偏多;日线若受压于1.3130之下则短线向空、若受压于1.3200之下则短线偏空,有望震荡整理或震荡盘跌测试支撑的位置。

短线分时波动分析显示,暂认定汇价在12月4日日高1.3367见波段高点进入短线调整,且不排除由短线调整演变为较大级别调整的可能。汇价已经进入C波3下跌波动末段的概率增大,或许已经(或即将)在1.3050-30(30日均线一线及0.382回挡支持位)附近受到支撑进入C波4震荡整理;若震荡整理中在1.3150或1.3200附近受阻回落、下破1.3030-50一线支撑则进入C波5震跌的概率增大。同时,市场对汇价在1.3030-50附近受到支撑进入较大级别反弹或震升的可能性保持警惕,上破1.3210则此概率增大,但若果真如此可暂先谨慎认定为小B波(或强势B波)反弹。

今日,汇价有望震荡整理或震荡盘跌测试支撑。

今日强压力1.3200,弱压力1.3150;强支撑1.3000,弱支撑1.3050。

英镑/美元

12月18日,英镑震荡盘跌。

英国上议院经济事务委员会(House of Lords Economic Affairs Committee)表示,财政部过于乐观的GDP增长预期对英国央行(Bank of England)货币政策委员会(Monetary Policy Committee, 简称MPC)的利率决策带来了困难,过去五年的预期误差已导致了对预算赤字及借款条件的低估。包括前财政大臣拉蒙特(Norman Lamont)和劳森(Nigel Lawson)在内的英国央行货币政策委员会指出,上述错误有可能使得央行提高利率。委员会主席Lord Wakeham表示,财政部对增长预期的过于乐观的估计掩盖了真实的预算实况,这使得央行对利率政策的精确判断变得更加困难,财政部应该考虑如何使得其对GDP的增长预期变得更加精准。

位于伦敦的石油研究智库全球能源研究中心(Centre for Global Energy Studies,CGES)在其最新月度报告中表示,石油输出国组织(Organization of the Petroleum Exporting Countries,OPEC)不太可能会从07年2月份实际履行其减产承诺。CGES在其12月份报告中称,基于OPEC的石油供求基本原则,CGES相信OPEC各成员国在尼日利亚首都阿布贾(Abuja)所做的减产决策没有必要,并且相信OPEC不会真正的贯彻该减产决定。报告中指出,沙特阿拉伯有能力且乐意通过其暂时的单方面行动以平衡石油市场,CGES相信只要沙特的石油产出仍位于850万桶/天以上而并没有降低油价,沙特将继续驾驭石油市场。OPEC于14日在尼日利亚首都阿布贾召开的会议上决定自07年2月1日起减少石油产出50万桶/天,但并未把该减产配额分配给每一个成员国,其中包括全球最大的原油产商沙特阿拉伯。该报告还表示,虽然CGES看来OPEC没有减产的必要,但OPEC已决定将减少石油产出,因为许多成员国的石油部长均对新闻界表示将减产,若此决定不予执行,OPEC将给市场带来非常利空的信息。此前,OPEC曾于10月份在多哈决定自11月份大幅减少石油产出120万桶/天。分析师认为,11月减产旨在支撑石油价格,因为当时油价已跌至60美元/桶下方,而7月和8月油价曾一度飙升至78美元/桶的记录高点。

出产全球约40%石油的石油输出国组织(OPEC)日前表示,受美国、中国和中东需求增长的推动,预计全球07年石油需求量会增长1.57%。06年石油需求量增长了1.2%。OPEC上周(12月11日当周)同意进行第二轮减产,以弥补非OPEC国家供应的增加以及北半球冬季之后取暖油需求减少的情况。OPEC11个成员国11月日产原油2885万桶,较10月减少了59.31万桶。

汇价日高1.9579,日低1.9433,尾盘在1.9480附近整理;日升跌率-0.179%,日涨跌幅-0.003,收于1.9481。

技术指标显示,汇价的短期日均线系统有呈死叉态势,汇价位于其下附近及30日均线(1.9356)之上,显示短中线向多的概率依然较大,短线向空的概率增大。汇价若受压于1.9530之下则短线向空,上挡压力位于1.9600,下挡支撑位于1.9430、1.9370。1.9530(中位1.9600)为汇价短线向空的分界线。

周技术指标显示,汇价位于30周均线(1.8873)之上,显示中线向多的概率依然较大;若站稳于1.9210之上则周线偏多,上挡周线压力位于1.9540。1.9540(中位1.9210)为汇价周线向多的分界线。

汇价现概略位于短中线、中线、中长线向多的概率增大,短线向空的概率增大;周线若站稳于1.9210之上则周线偏多、若站稳于1.9540之上则周线向多;日线若受压于1.9530之下则短线向空、若受压于1.9600之下则短线偏空,有望震荡整理或震荡盘跌测试支撑的位置。

短线分时波动分析显示,暂谨慎认定汇价已经在12月1日日高1.9846见波段高点进入短线调整,且不排除由短线调整转为稍大级别调整的可能。现汇价在1.9730附近受阻回落、结束B波反弹进入C波下跌的概率增大,若下破近期波段低点1.9460-80或中期反压趋势线1.9420一线支撑,则下跌目标或可暂看向1.9330-60(30日均线附近或0.382回挡支持位一线)附近。同时,仍不能简单排除在1.9420-30附近受到支撑后进入反弹或震升波动的可能,但若果真如此则可暂先谨慎认定为小B波(或强势B波)反弹。

今日,汇价有望震荡整理或震荡盘跌测试支撑。

今日强压力1.9590,弱压力1.9530;强支撑1.9370,弱支撑1.9430。

澳元/美元

12月18日,澳元震荡盘跌。

澳大利亚房地产业协会(Housing Industry Association,HIA)18日公布数据显示,受澳央行(Reserve Bank of Australia)加息影响,该国11月新屋销售月比下降5.3%。其中新建独栋房屋销售月比下降7.5%至六年低点,新建公寓销售月比上升8.8%。澳大利亚10月新建公寓销售月降16%。澳央行分别于2006年5月、8月、11月三次加息,目前澳大利亚基准利率为6.25%,位于近六年高点。澳房地产行业协会数据采编自澳大利亚100家最大住宅建筑商的样本,为房屋行业提供一个领先指标。

澳大利亚政府18日公布的官方预测,尽管旱灾将打压农产品出口收入,但澳大利亚06/07年度商品出口额将可能跳升13%至1399亿澳元。澳大利亚农业资源经济局(Australian Bureau of Agriculture & Resource Economics,Abare)在公布的最新季度前景报告中预计,澳大利亚商品出口额在05/06年度增长23%至1235亿澳元之后,06/07年度将可能跳升13%。Abare执行主管格莱德(Phillip Glyde)在声明中表示,尽管农产品出口将受到干旱的不利影响,但矿产品资源出口收入增长将继续对商品领域的表现构成支撑。澳大利亚截至07年6月30日当年的矿物和能源产品出口预计将增长20%至1107亿澳元。Abare表示,全球对矿产品资源需求强烈且供应只出现温和增长,预计这将推升矿产品价格上扬,06/07年度铁矿石、黄金、铝、镍、铜和锌的价格均将上涨。Abare预计,澳大利亚06/07年度农产品出口额年比将下滑8.1%至254亿澳元。农产品出口收入下降主要反映了因干旱导致谷物出口量减少。预计06/07年度油菜、棉花、大麦及奶制品等的出口收入将明显下降。Abare报告称,澳大利亚06/07年度冬季作物产量预计已经减少62%,而由于旱情继续,夏季作物产量预计将下降33%。

澳大利亚农业资源经济局(Australian Bureau of Agriculture & Resource Economics,简称:Abare)18日表示,因石油产量上升将促使石油存货增加,预计2007年全球平均油价将跌至56美元/桶。Abare表示,预计2007年全球石油消费量将上升1.7%至8590万桶/天,同时石油生产量将上升1.5%至8660万桶/天。Abare称,因2007年全球石油生产量将高于石油消费量,所以石油存货将上升。

澳大利亚财长科斯特洛(Peter Costello)将在20日公布修正后的经济预期及预算报告。科斯特洛在接受澳大利亚ABC电台采访时称,政府将在20日公布年中报告,在报告中将对经济预期及预算作出修正。自预算报告公布以来,某些因素已发生“十分明显地”变化。他表示,其中最大的因素是干旱。此次旱情比任何人预期的还要严重,将对经济产生冲击。

澳大利亚统计局18日公布数据显示,澳大利亚11月商品进口经季节调整后月比下降4.0%。澳统计局称,该国11月商品进口额从10月的163.56亿澳元跌至157.58亿澳元。其中机械及交通设备进口占据了最大份额,进口总额为68.91亿澳元。澳大利亚11月的贸易数据,包括季调后的进出口数据,将于07年1月10日公布。澳大利亚10月经季节调整后贸易赤字为12.63亿澳元,高于9月的7.28亿澳元。

澳大利亚股市18日上涨,投资者追捧获利稳定且股息收益率较高的银行类股,但矿业类则因商品价格下跌而遭抛售。指标S&P/ASX 200指数收盘上涨0.3%或16.1点,报5,591.5点,为连续第三个交易日创纪录收盘新高。盘中曾连续第五日创下日内历史高位,触及5,597.2点。澳大利亚四大银行受避险买盘推动上涨,它们占指标股指的权重约为20%。四家银行派发的平均股息率为5%左右。澳洲国民银行收盘上涨1%,报40.00澳元;澳洲联邦银行(CBA)亦上涨0.4%,报48.29澳元。但澳大利亚矿业巨擘必和必拓收盘下跌1.4%,至25.67澳元;力拓(Rio Tinto)亦跌1.1%,报76.62澳元,12月15日基金属价格受挫,铜价更跌至六个月低点。

新西兰劳工部长戴森(Ruth Dyson)表示,新西兰上调最低工资9.8%至每小时11.25纽元(合7.70美元),旨在鼓励更多的人去寻找工作。戴森在18日发表的一项声明中称,新西兰最低工资将由4月1日起实施的每小时10.25纽元上调至每小时11.25纽元。戴森预期将有11万名18岁及以上的工人从中获益。新西兰还将上调16岁至17岁的年轻人的工资至最低工资的80%。戴森表示,最低工资上调将确保低收入人群同样从经济增长中受益,从而鼓励人们加入到工作行列中,并且为某些弱势群体提供保护。新西兰此次上调最低工资是自1999年工党执政以来的最大幅度。工党政府曾表示,如果经济状况允许,新西兰最低工资至2008年将上调至每小时12纽元。

汇价日高0.7837,日低0.7780,尾盘在0.7800附近整理;日升跌率-0.205%,日涨跌幅-0.002,收于0.7798。

技术指标显示,汇价的短期日均线系统有呈死叉之势,汇价位于其下附近及30日均线(0.7776)之上,显示短中线向多的概率依然较大,短线向空的概率增大。汇价若受压于0.7820之上则短线向空,上挡压力位于0.7850、0.7870,下挡支撑位于0.7780、0.7750。0.7870与0.7820(中位0.7850)分别为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(0.7597)之上,显示中线向多的概率继续增大;若站稳于0.7730之上则周线偏多,上挡周线压力位于0.7840。0.7840(中位0.7730)为汇价周线向多的分界线。

汇价现概略位于短中线、中线、中长线向多的概率增大,短线向空;周线若站稳于0.7730之上则周线偏多、若站稳于0.7840之上则周线向多;日线若受压于0.7850之下则短线偏空、若受压于0.7830之下则短线向空,有望震荡整理或震荡盘跌测试支撑的位置。

短线分时波动显示,暂谨慎认定汇价已经在12月1日日高0.7926见波段高点进入短线调整,且不排除由此进入梢大级别调整的可能。现汇价在0.7890附近受阻回落,进入C波3下跌波动末段的概率存在,或许已经在0.7780附近结束C波3进入C波4震荡整理;若在0.7840-50附近受阻回落、下破0.7780(近期波段低点)-0.7770一线支撑,则进入C波5的概率增大,下跌目标或可看暂向0.7730(波段的0.382回挡支持位)附近。同时,不能简单排除在0.7780附近受到支撑再次进入反弹或震升波动的可能,上破0.7860则此概率增大,若果真如此则届时可暂先谨慎认定为小B波(或强势B波)反弹。

今日,汇价有望震荡整理或震荡盘跌测试支撑。

今日强压力0.7850,弱压力0.7820;强支撑0.7750,弱支撑0.7780。

欧元/日元

12月18日,汇价震荡整理、略升。

汇价日高154.84,日低154.05,尾盘在154.70附近整理;日升跌率0.168%,日涨跌幅0.26,收于154.71。

技术指标显示,汇价的短期日均线系统有呈收敛缠绕态势,汇价位于其间偏上及30日均线(152.68)之上,显示短中线向多的概率继续增大,短线偏多。汇价若站稳于154.20之上则短线偏多,上挡压力位于155.10、155.50、155.90,下挡支撑位于153.80、153.40。155.10与153.40(中位154.20)分别为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(149.06)之上,显示中线向多的概率依然较大,汇价若站稳于154.20或153.50之上则周线向多,上挡周线压力位于155.20、155.90。153.50(中位151.70)为周线向多的分界线。

汇价现概略位于短中线、中线、中长线向多的概率增大,短线偏多;周线若站稳于153.50之上则周线向多;日线若站稳于155.10之上则短线向多、若站稳于154.20之上则短线偏多、若下破153.40则短线向空,有望震荡整理寻求短线方向的位置。

短线波动分析显示,汇价自5月17日日低140.16至今已运行151个交易日,小波段震升至今约98个交易日。汇价自9月26日日低147.66起算,已经进入3波5震升,现运行在5波震升末段的概率增大,或许整理后继续盘升,或许盘升受阻回落。汇价震升的反弹目标或可暂看至155.20-155.90一线,但仍不能排除继续盘升的可能。周线技术指标顶背离的态势使市场保持警惕,即若汇价在155.10或155.50附近受阻回落、下破154.20、153.80,则进入调整的概率增大;若进而下破153.30-50一线支撑,则进入较大级别调整的概率增大。

今日,汇价有望震荡寻求短线方向。

今日强压力155.50,弱压力155.10;强支撑153.80;弱支撑154.20。

(以上为个人观点,仅供参考;据此入市,风险自担。汇市有风险,投资请慎重。) |

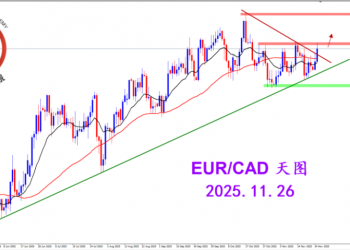

2025.12.16 图文交易计划:布油开放下行 关2385 人气#黄金外汇论坛

2025.12.16 图文交易计划:布油开放下行 关2385 人气#黄金外汇论坛 2025.11.26 图文交易计划:欧加试探拉升 关3120 人气#黄金外汇论坛

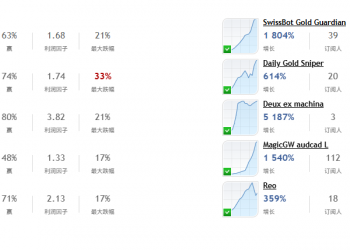

2025.11.26 图文交易计划:欧加试探拉升 关3120 人气#黄金外汇论坛 MQL5全球十大量化排行榜3174 人气#黄金外汇论坛

MQL5全球十大量化排行榜3174 人气#黄金外汇论坛 【认知】5978 人气#黄金外汇论坛

【认知】5978 人气#黄金外汇论坛